経済指標 その3 FOMC

FOMCとは

FOMCとはアメリカの金融政策の方針を決定する最高の意思決定機関のことです。

アメリカにおいて中央銀行の役割を果たすFRB(連邦準備理事会)の理事7名と地区ごとの連邦準備銀行総裁5名で構成されています。

年8回、原則火曜日に開催されます。現在の委員長はFRB議長であるジャネット・イエレン氏が務めています。

メンバーは経済情勢を議論して、公開市場操作(国債の買いオペ・売りオペ)により金融機関の資金の需給バランスを調整し、政策金利の誘導目標値などを決定します。

FOMC開催前後の流れ

前述の通り、FOMCはアメリカの金融政策を決める最高機関です。

そのため決定した金融政策の内容が事前予想と異なる場合、株式・為替マーケットが大きく動くことが多々あります。

本項では、毎回注目されるFOMC開催前後の流れについてご説明します。

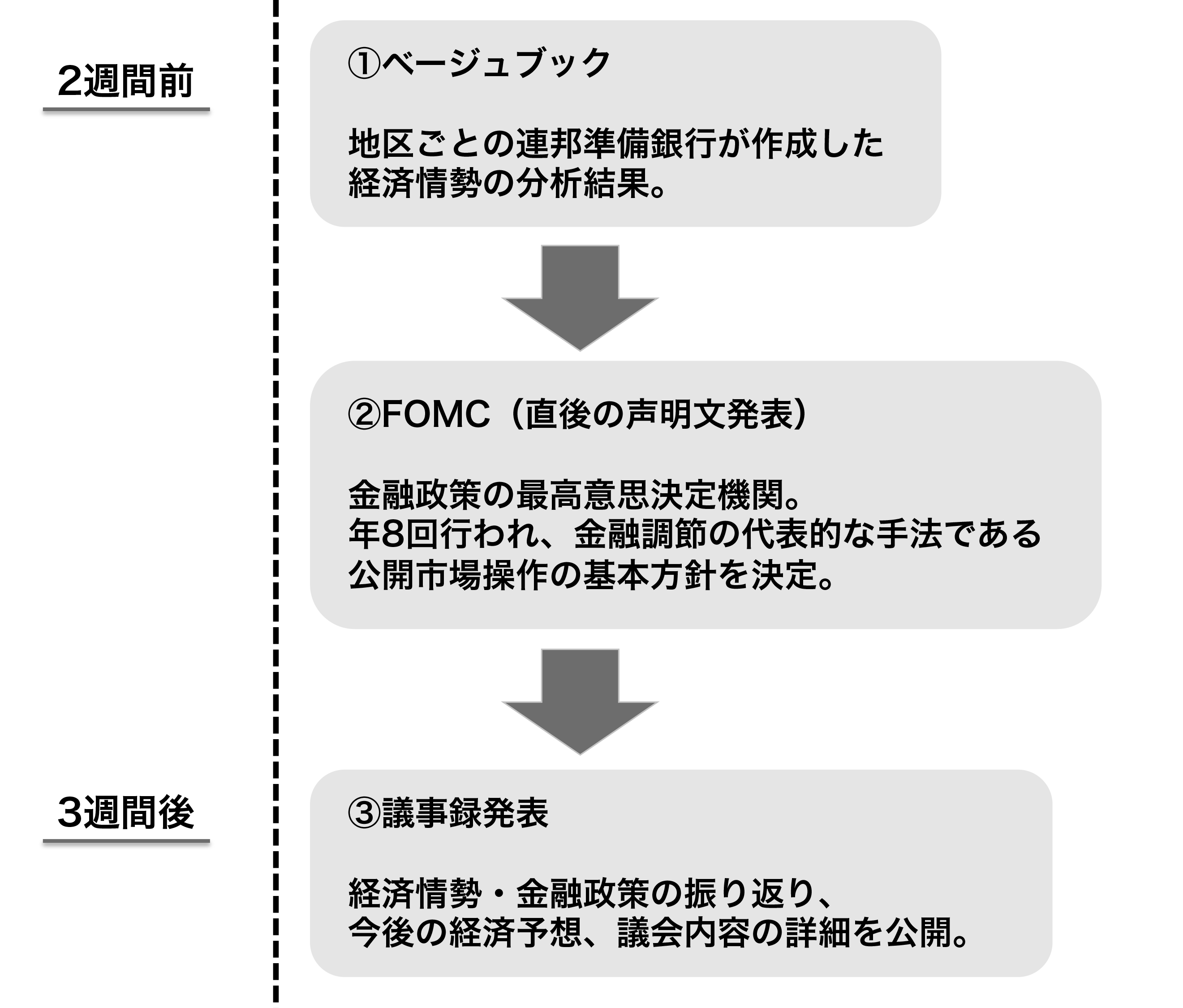

FOMCは毎回、図のような流れで行われます。

まずFOMC開催の約2週間前に地区連銀経済報告(=①)が発表されます。表紙の色がベージュであることから通称ベージュブックと呼ばれています。

ベージュブックとは、経済評論家などへのインタビューを通して分析した地区ごとの経済状況を示したものであり、雇用や物価など主要な景気判断項目を把握することができます。

この資料はFOMCでの議論に使用されるため、金融政策を予想する上で重要であり、注目度が高い資料と言えます。

そして②のFOMCの開催に至りますが、最大の注目はその会合後の声明文の発表です。

今後の金融政策の行方を占うものですから、今年のような金融政策の転換期においては特に注目度が高まります。

その3週間後に公式の議事録が公開されます。

図に記載のある通り、経済情勢・金融政策の振返り・今後の経済予想などが記載されています。

アメリカの金融政策の目標である「雇用最大化と物価の安定」に即した内容になっているかが判断されます。

もう一歩 深読み

利上げの有無より声明文やイエレン議長の質疑応答に注目してみてください。

仮に次回のFOMC後の声明文で、次のような発表があったとします。「利上げは株式市場にマイナス」という前提で、以下の2つのケースではどちらが株式市場から好意的に受け止められるでしょうか。

A:今回、利上げを実施する。ただし、次回以降の利上げのペースは非常に緩やかなペースになるだろう

B:今回は利上げをしない。ただし、今後急に利上げをする可能性はありうる

極端な例ではありますが、このような場合、利上げ(株式市場にマイナス)の発表があろうとAのケースの方が、株式市場は上昇するのではないでしょうか。

株式市場は悪いニュースよりも不透明感を嫌います。悪いニュースでも、それ以上悪いニュースが無いなら「材料出尽くし」として上昇をし始めます。ですから多くの中央銀行は、市場から将来の不確実性を取り除くために様々な手段を活用しています。

現在FRBは「フォワードガイダンス」という非伝統的手法を取っています。

フォワードガイダンスとは中央銀行が将来の金融政策の方向性を市場に説明することです。例えば「失業率が6.5%を下回るところまで改善しない限り利上げはしない」など政策の先行きや将来の政策対応(利上げなどのタイミングや条件)を明示して、市場関係者に安心感を持たせる方法です。中央銀行と市場との対話は非常に重要です。2012年欧州債務危機が発生し、南欧諸国の国債が急落し、ユーロ崩壊などのシナリオもありうると言われていた時に、ドラギ欧州中央銀行総裁は「ユーロを救うためなら何でもやる」という強いメッセージを発し、市場の動揺を抑え切りました。

アメリカでは、FOMCにて政策立案者達がFF金利(誘導目標金利)の予想を示した「FOMCドットプロット」を開示しています。FOMCドットプロットを確認して、早期の金利上昇をFOMCのメンバーが予想していない状況であれば、市場は安心して株や債券に投資が出来ます。また最近は「今後、金利は緩やかながら上昇するから利上げをした時に動揺しないでください」というメッセージを暗に発しているのです。

このように中央銀行が市場との対話を通じて、市場からの誤解を避けて安心感を与えることで政策の効果を高める手法がフォワードガイダンスなのです。

逆に黒田日銀総裁はサプライズの政策を発表して、市場に効果的に働きかけるというやり方を取っています。しかし黒田総裁も市場との対話は同様に重視しています。黒田総裁の『物価上昇率を2%まで高める』という発言も、「2%まで高めることが出来ないのであれば金融緩和などの手を打つ」ということを暗に示して市場に期待感を持たせるやり方であり、これも市場との対話術の1つです。サプライズを無くし市場に安心して投資できる環境を作ることも重要ですし、サプライズを持って市場に期待感を持たし続ける事も効果的です。どちらのほうが有効かを考えながら政策は作られていくのです。

フォワードガイダンスを理解するうえで重要なことは、文言の変化を見極めることです。

例えばリーマン・ショック以降FRBは利上げの条件の1つとして「失業率が6.5%を下回るまで利上げはしない」というフォワードガイダンスを示していました。その後、2014年2月に失業率が6.7%まで低下してきました。このままいくと、そろそろ利上げが視野に入り始めそうなのですが、2014年3月のFOMCにおいて、FRBはこの「失業率6.5%以下」という数値基準を削除しました。これはFRBが利上げのタイミングを探る時に、失業率に関しては「量的」な基準から「質的」な基準への移行を示すものであり、「ガイダンスの変更」として大きく注目されました。声明が出された後の質疑応答で市場関係者はイエレン議長を質問攻めにして、今後の展望を探ろうとしました。

フォワードガイダンスを相場予想に活用する際には注意点もあります。

中央銀行のトップが市場と対話を行う際に、明確で非常に強いメッセージを出すケースもあれば、記者からの質問に対して曖昧でどちらとも取れる玉虫色の回答をすることもあります。これは、はっきりと言い切って市場を安心させることが優先されるケースもあれば、不確実なことを言って後から修正・訂正をして市場の信頼を損なうことを回避する方が優先されるケースもあるからです。

また、曖昧な表現のため市場が中央銀行の意図を誤解するケースも散見されます。特に中央銀行のトップの交代時、就任したばかりの場合に起こりやすく、バーナンキ前FRB議長・ドラギECB総裁も市場からの信頼を就任後すぐに得られたわけではなかったのです。

中央銀行に動きがあると、すぐにマーケットは反応します。例えばアメリカではFFレート先物が取引されており、今後の政策金利の変化を反映します。現在の注意点としては、市場が見込む今後の金利上昇のペースと、前述のFOMCドットから見るFRBの今後の金利上昇のペースに差があることです。市場はFRBの考えるより金利の上昇は遅いと考えており、その考えに基づいて投資戦略を立てています。仮にFRBが市場との対話に失敗し、金利の上昇スピードが市場の予想よりも早くなる場合、マーケットでは大きな混乱が想定されます。

当然FRBもこの事は承知しており、問題が生じる前に市場との対話を重ねて修正していく(もしくは市場に修正を促す)ことになります。

2015年12月17日(日本時間)、FOMCにて米国は9年ぶりの利上げに踏み切りました。発表後、株式市場は政策決定を好感して上昇しました。予想よりもタカ派な内容の声明でしたが、イエレン議長の米国経済への強気の発言や、FOMCにて全会一致で政策が支持された事を市場はポジティブに評価しました。これまでの、金利の将来予想をほぼ踏襲した内容で、次の利上げの明確な判断基準は示さないなど、イエレン議長は市場との対話を上手く乗り切った形となりました。

ちなみに、FOMCメンバーによるFFレート見通しの中央値は以下の通りです。

16年末 1.375% 17年末 2.375% 18年末 3.25%

16年末で1.375%ということは、来年末まで0.25%の利上げが4回実施されるということとなり、事前の市場の想定と比べるとタカ派的な印象があります。

金利政策は1年後に結果が出てくると言われており、それは中央銀行にとっても難しい判断です。

ですから単に利上げの有無に注目するのではなくセントラルバンカー達の発言をチェックして、金利情勢の方向性を見極める事こそ重要になるのです。

あわせて読みたい:米利上げ後の影響は??

__________________________________________________________________________________

※経済指標シリーズ記事※

経済指標と相場変動

経済指標 その1 米国GDP

経済指標 その2 米雇用統計

経済指標 その4 米国中古住宅販売件数が相場に与える影響

__________________________________________________________________________________