経済指標 その4 米国中古住宅販売件数が相場に与える影響

米国中古住宅販売件数とは

全米不動産業者協会(NAR)が発表する指数。中古住宅の販売件数の他に、在庫数や平均的な販売価格が併せて発表されます。

分かりやすく影響を解説

住宅は人々の家計に非常に大きなインパクトを与えます。

高額な買い物、というだけでなく、波及効果・資産効果があり、景気の先行指標として大きな注目を集める指標です。

「波及効果」とは住宅購入がもたらす他の産業への影響です。米国の名目GDP構成比で、民間住宅投資が占める割合は約3.2%(2014年)であり、上位に位置します。加えて、住宅を購入すると家具や家電なども併せて購入することになり、様々な産業に波及効果を与えることになります。

「資産効果」とは、持ち家の価格が上昇するとそれを担保にお金を借り増しして、車を買い替えたり、海外旅行に出かけたりする人が増えます。これを「キャッシュアウト」と言います。住宅が良く売れて価格が上昇していると、経済が活性化します。特に米国はGDPの約7割を個人消費が占める国ですので、個人資産の多くの部分を占める住宅価格が上昇し、キャッシュアウトが増えることは、経済の活性化に直結することになります。

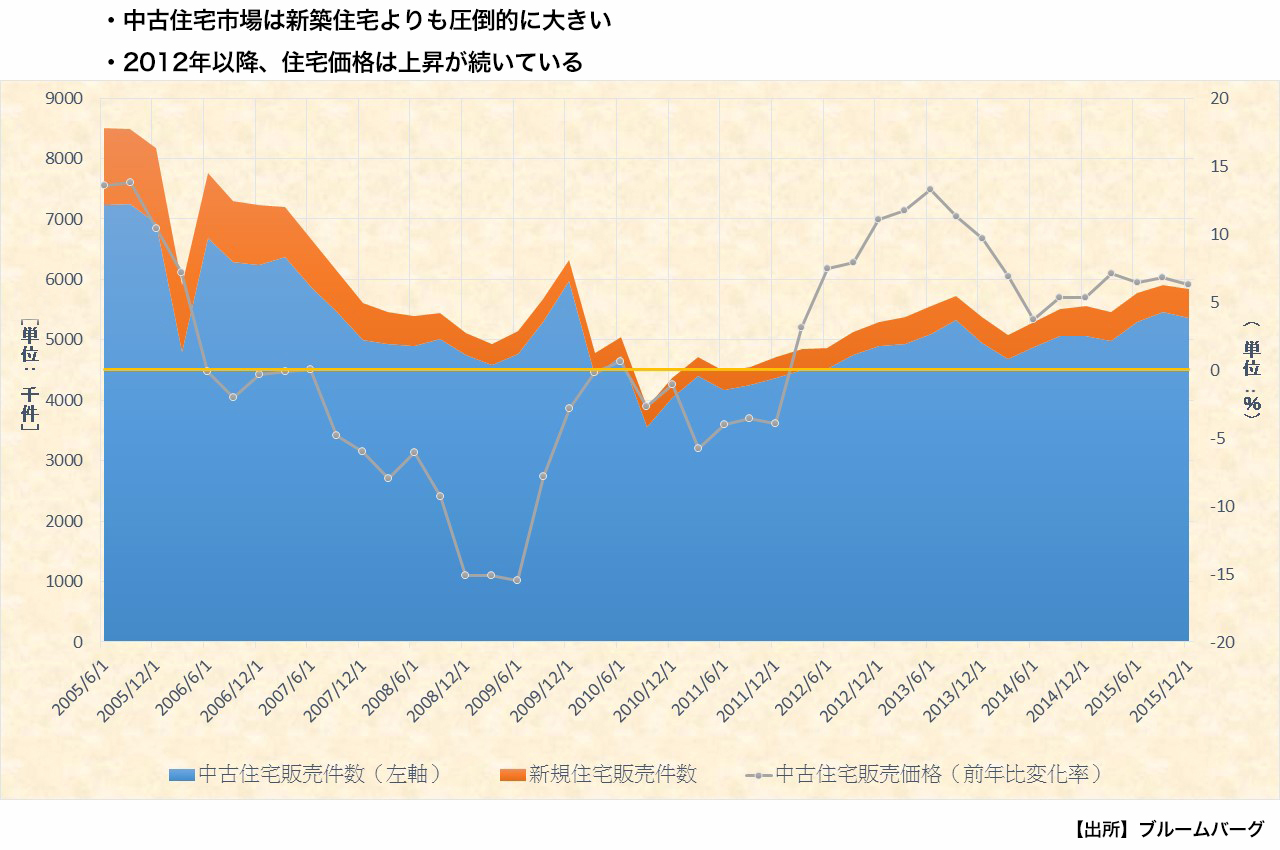

現在、米国は中古住宅市場が新築住宅市場より10倍近く大きく、住宅投資を把握する上では中古住宅販売件数の動向が注目されます。

ちなみに日本では2013年、新築住宅着工戸数98万戸に対し、既存住宅取引戸数は16.9万戸と圧倒的に新築が多くなっています。【住宅・土地統計調査(平成25年)(総務省)、住宅着工統計(平成25年)(国土交通省)】

また、前述のとおり、住宅価格の動向にも注目が集まります。2015年末現在では中古住宅の販売価格の中央値はおよそ22万米ドル程度まで回復しており、株高と並んで米国の資産効果・個人消費のけん引役となっています。

発表時期

毎月25日頃に前月分が発表されます。The Wall Street Journalオンラインや、全米不動産業者協会のサイトでも確認が出来ます。

注意点(利上げの影響は?ローン金利と国債金利)

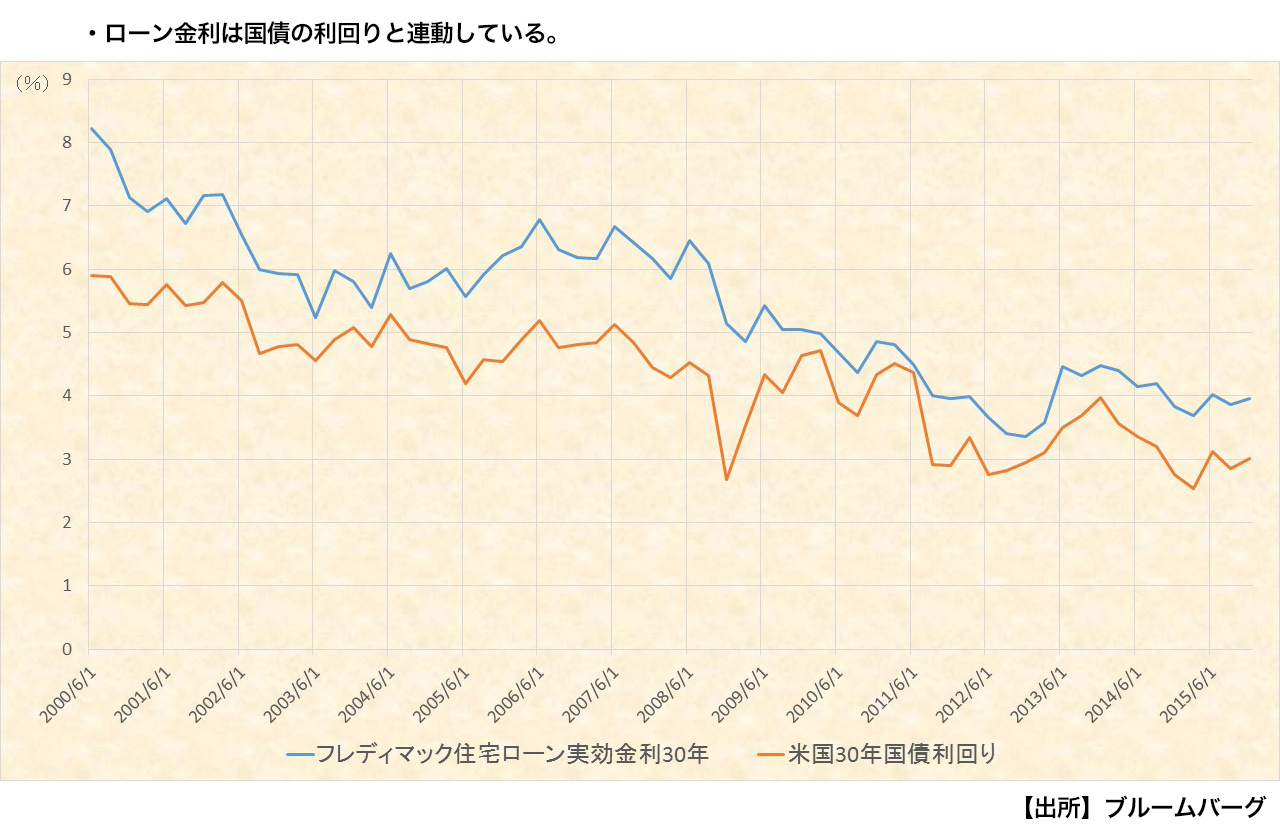

住宅などを購入する際、多くの場合はローンを組むことでしょう。米国はリーマンショック以降の金融緩和で、金利を低く誘導していました。

金利が低くなれば「金利が低いうちにローンを組んで家を買おうか」と考える人が増え、景気を刺激します。ローン金利はその国の金利水準に連動します。

米国は2015年12月に利上げに踏み切りました。今後金利が上昇すれば、ローン金利も同様に高くなり、家を購入したい(出来る)人が減るかもしれません。購入志望者が減少すれば、当然販売価格も減少傾向となり、米国経済への資産効果が薄れていくことになります。

深読み 今は大丈夫?

リーマンショック前、2007年までNYダウは上昇を続けていました。しかしのちに金融危機の原因となる住宅市場では、2005年後半から住宅の在庫が上昇傾向にありました。住宅販売件数は景気の先行指標となるため、住宅市場の指標を注視していればリーマンショックの前兆に気付けたかもしれません。そこでいつくか住宅関連の指標の中で、景気を予言すると言われる指標をご紹介します。

〈供給月数〉

中古住宅販売件数が順調か、不調かを判断するのに、在庫の件数に注目をします。今のペースで販売が続いたと仮定して、現在の在庫が何か月で全て売れるかを表したのが住宅在庫供給月数(在庫件数/販売件数)です。供給月数が短い場合は住宅市場が上向き(=景気は上向き)と言えます。2013年以降はおおむね4か月~6か月の範囲に収まっており、住宅販売は順調と言えるでしょう。

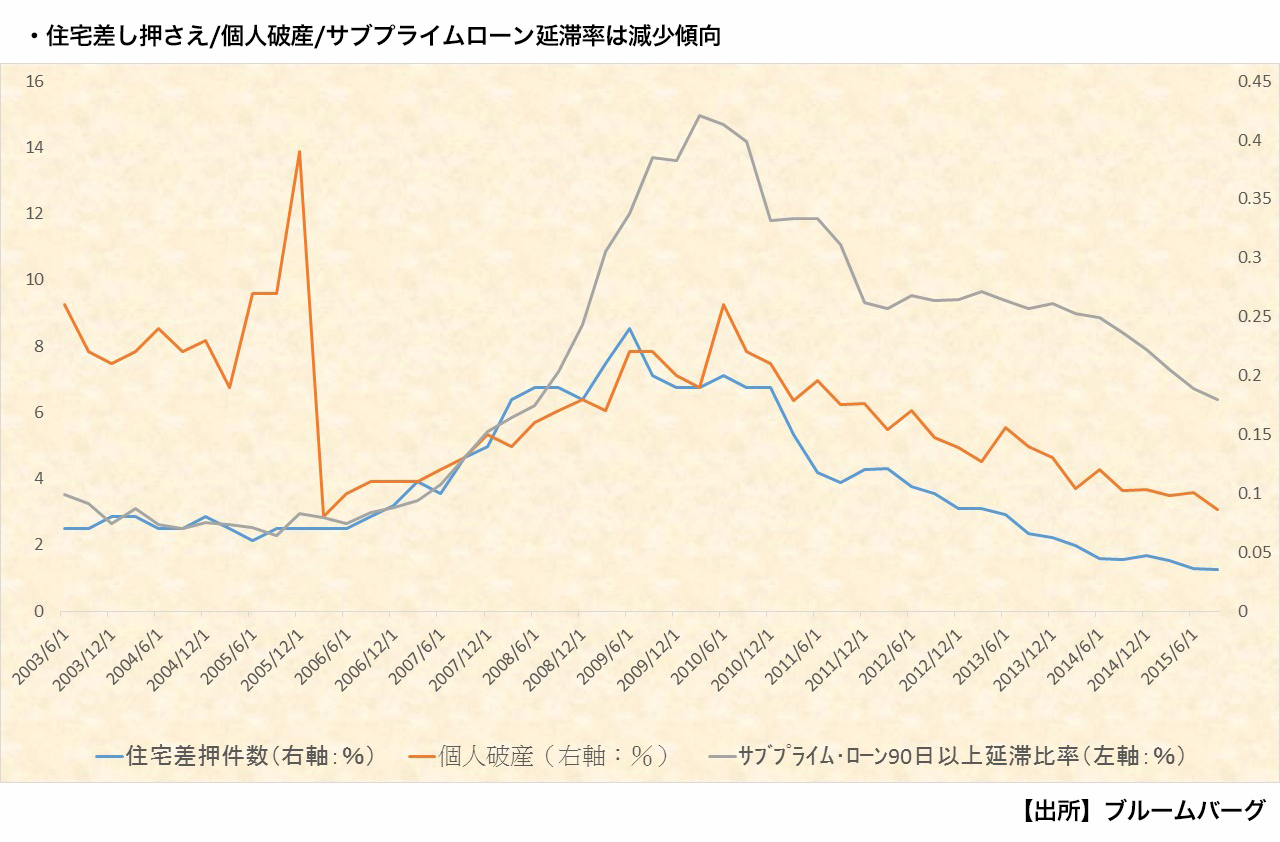

〈住宅差し押さえ・個人破産・サブプライムローン延滞率〉

リーマンショック時には、住宅価格の上昇を当て込み、自分が支払える以上の無理なローンを組んだ人が多くいました。2006年以降住宅価格が下落に転じ、資産効果が無くなりとてもローンを返せない人が急増しました。そうなると当然急増するのが、住宅差し押さえ/個人破産/サブプライムローン延滞率などです。

中でもサブプライムローン延滞率(90日)は2010年には約15%に達し、多くの人が家を手放すこととなり、市場に在庫があふれ、住宅価格が下落するという悪循環に陥りました。

個人破産や住宅の差し押さえは減少し、金融危機前の水準にあり、現在も下落傾向が続いています。サブプライムローン延滞率は依然として金融危機前の水準には戻っていませんが、減少傾向にあります。

〈貯蓄率〉

個人消費が経済に占める割合が高い国ほど、貯蓄率の動向は注目が集まる。米国は個人消費がGDPの約7割を占める。貯蓄率が上昇するという事は国民の「財布の紐」が固くなっているという事であり、消費が活発化していないと言えます。ですからあまり貯蓄ばかりしてもらうと景気回復の面からは良くないのです。

では貯蓄率が極端に低い場合はどうでしょうか?その場合には景気が少し悪くなり、株価が下落したり住宅価格が下落したりすると資産効果がなくなるため、ローンの支払いが滞りやすいなどの問題が生まれます。

貯蓄率は高すぎても低すぎても景気の面からは良くないのです。

住宅市場から見る米国の景気動向

ローンを組むということは安定した職がある、ということであり、金融機関の側も経営や景気に対して悲観的な見通しをしていない、ということです。このコラムを執筆している段階(2016年1月現在)においては、米国の資産効果を著しく損なうような住宅市場の動向は確認できないと考えています。

住宅と同様に、ローンを組んで購入する高額商品と言えば「自動車」ですが、米国の新車販売台数は2015年過去最高を記録しました。(ただし、こちらは2014年からの原油安の影響がプラスに作用していると考えられる点と、販売台数が過去最高とはいえ伸び率が鈍化してきている点には注意が必要です)

雇用統計の推移を見ても、米国経済は他国と比較して順調な回復を辿っているといえるのではないでしょうか。

2016年1月は年始から大幅な株価下落でスタートしましたが、実体経済を色々な角度から検証することは長期投資においてはとても重要です。また、2006年頃のように株価が絶好調でも実体経済には、ほころびが生じているケースもあります。世界経済のメインプレイヤーであるアメリカの実体経済を俯瞰的に捉えるために、中古住宅販売動向に注目することは非常に意義があることなのです。

__________________________________________________________________________________

※経済指標シリーズ記事※

経済指標と相場変動

経済指標 その1 米国GDP

経済指標 その2 米雇用統計

経済指標 その3 FOMC

__________________________________________________________________________________