2018~2019 USリート見通し 金利上昇で米国リートはどうなる?

- 人気

- 資産運用

REITと株/債券の関係

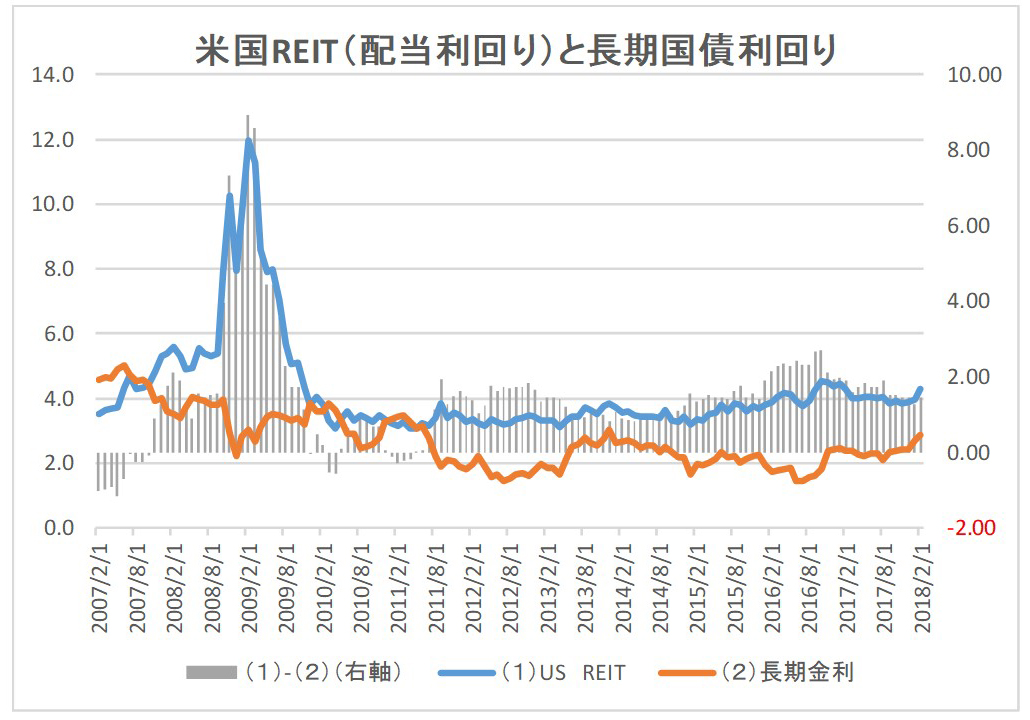

債券とREITの相関は、前述した通り短期的には高まっていますが、長期で見れば高いとは言えません(長期平均は相関係数はほぼ0)。一方、株式との相関は総じて高く、長期平均では0.6程度となっています。またREITの配当利回りと長期国債利回りは良く比較されますが、足元ではREIT配当利回り4.5%程度、10年国債利回り3%程度となっており、その差は1.5%程度となっています。これは過去10年平均1.5%程度と同程度となっています。

REITと株式が相関を持つのは、両者共にマクロ経済に対する収益感応度が高い(景気動向に大きく影響される)という共通点があるからです。当然ですが、REITの配当金は債券の利金のように確定的なものではなく、賃料収入に応じて変動します。一般論としては、景気が良く物価が上昇するような局面では、賃料も上昇し、それが配当の増加につながります。

不動産がインフレに強いと言われる所以です。良好な景気が賃料上昇に繋がるには一定のタイムラグがありますが、過去の賃料は変動を伴いつつも、綺麗な上昇基調を描いています。過去の米国経済が先進国としては極めて順調に拡大してきたことも大きなサポート要因になってきました。

今後長期金利の上昇が続けば、短期的にはREITと長期金利の利回り格差が更に縮小することはあり得ます。但し、良好な経済環境が続く限り、それに少し遅れて賃料が増加し、時差を伴って配当金の増加となるのが普通です。したがって、リーマンショック前にも見られた現象ですが、先々の賃料上昇期待が強い局面では、REITと長期金利の利回り格差はゼロ近辺まで縮小することがあります。

また将来の賃料動向に関して悲観的な見方が広がる局面では、今度は逆に利回り格差が拡大します。このように、市場は先行きの予想を今織り込もうとする傾向が強く、表面的な利回り格差も重要ですが、それ以上に先行きの予想の方がはるかに重要になります。したがって、足元の利回り格差が過去平均に対して上回っている/下回っている、という判断基準だけで、投資判断を決めるのは非常に危険です。

過去のREITの収益成長力(現金獲得力)は年率+6%程度の拡大を長期間続けており、これは上場企業の利益成長力と大差がありません。REITはその性質上、稼いだ利益のほぼ全てを配当として支払う仕組みであり、4%前後の高い配当利回りを確保しています。株式で配当利回りの高い銘柄は総じて低成長銘柄(利益面)になりますが、REITはしっかり成長しています。過去20年弱の期間において、株式を凌ぐ好調な株価推移となっていますが、それにはこのような理由があるのです。きっちり利益成長することが出来る高配当利回り株、そんな位置づけが出来るのがREITと言えます。

【米国REITの配当利回りと米国債利回りの推移】

(Bloombergデータよりファイナンシャルスタンダード作成)