2018~2019 USリート見通し 金利上昇で米国リートはどうなる?

- 人気

- 資産運用

<賃料と景気> 金利が1%上がればリートの利益は約6%減少する…

前述した通り、REITにとって金利よりも景気が重要ですが、それはなぜなのでしょうか?

REITの裏付け資産には様々なものがありますが、代表的なものにはオフィス、賃貸住宅、商業施設、物流施設等があります。

経済活動が活発になれば雇用が増加し、賃貸住宅の入居者数が増加しますし、企業収益が増加すれば、企業は立地の良いオフィスへの移転を検討するでしょう。

従業員にとって好立地のオフィス、機能性の高いオフィスは魅力的であり、同じ賃金ならより良い人材が集まるチャンスが広がります。また経済活動が活性化すればモノの動きも増え、物流倉庫にとって追い風になります。

REITは仕組み上、増加した利益の殆ど全てを配当金として投資家に還元するため、景気が良くなって賃料が増加すれば、それは配当金の増加になります。

例えば、平均的な米国REITの場合、長期金利1%の上昇は利益を▲6%程度減少させる効果があります(支払金利増加)。一方、賃料上昇+3%が実現すれば、それは利益を+6%程度増加させる効果があります。このように見れば、金利上昇はREITにとってマイナス要因であるのは事実ですが、賃料動向も同じくらい重要であることが分かります。

不動産調査会社Cohen&Steers社(米国)に拠れば、米国REITは年平均+6%のペースで現金創出力を成長させてきた実績があります(92年-2013年の11年間の平均)。これはS&P500採用企業の長期EPS成長率(平均+7%)に匹敵する高い成長率です。過去の米国REITは株式と遜色がない良好な投資成果を残してきましたが、その背景には以上のような優れた利益成長力が存在しています。

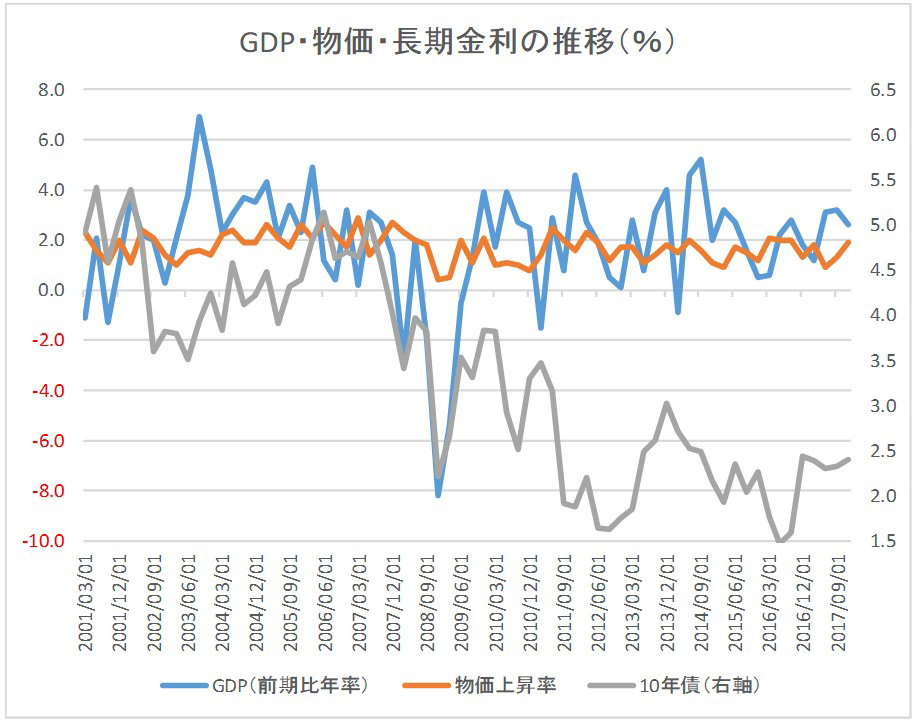

【では米国経済の動向は…】

・米国経済のGDP成長率は3%前後まで回復

・リーマンショック前は概ね3-3.5%程度で推移

・リーマンショック前後の比較では、長期金利のみ違和感のある水準(やや低過ぎ)

(米国商務省データよりファイナンシャルスタンダード作成)

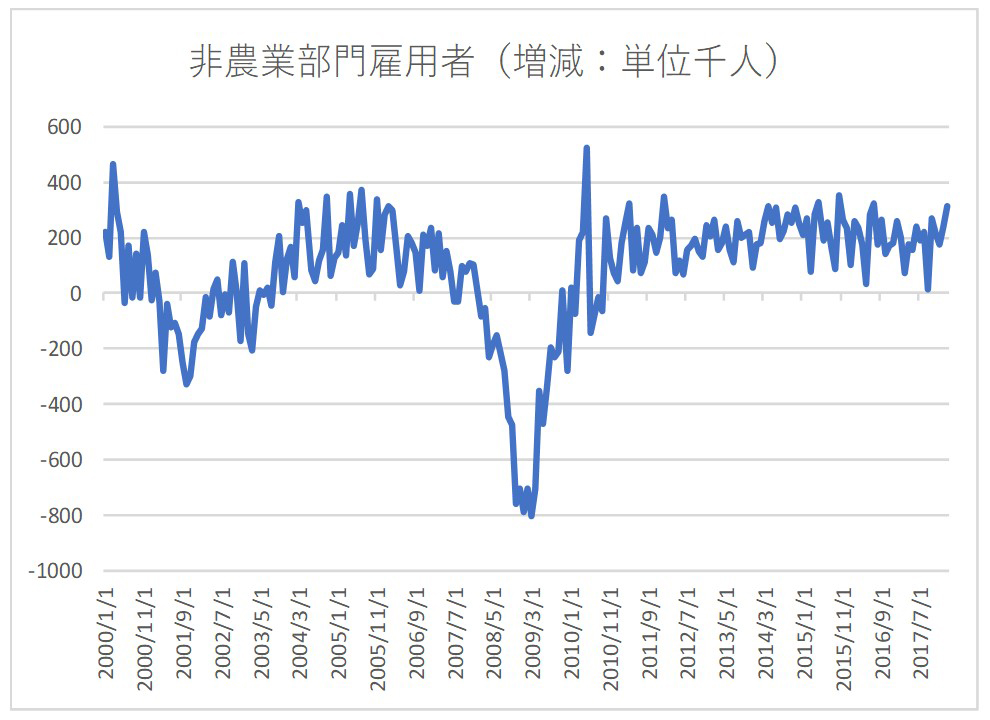

【米国の雇用者数増加】

・リーマン前の状況までもう一歩

(米国労働省データよりファイナンシャルスタンダード作成)

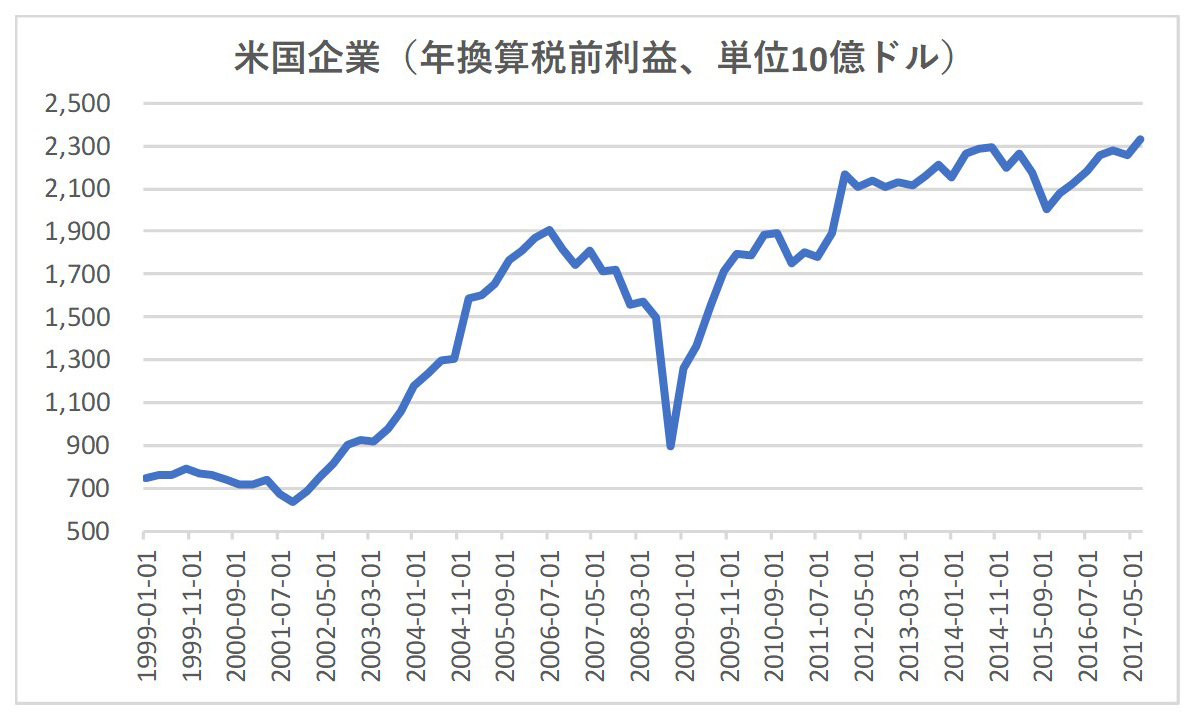

【米国の企業収益】

・15年に一旦減益基調入りしたものの、その後は回復

・高水準の企業業績を維持

(米国商務省経済分析局データよりファイナンシャルスタンダード作成)