米国の失業率と株価の関係を徹底解剖~失業率に見る景気の行方

「株価・景気・雇用」これらは密接に関係しています。トランプ大統領は今後10年で米国の雇用を2500万人増やすとの公約を掲げていますが、それは実現可能なのでしょうか?また世界経済・日本経済・株価・為替にはどのような影響を与える可能性があるのでしょうか?

1.米国の失業率と株価の関係

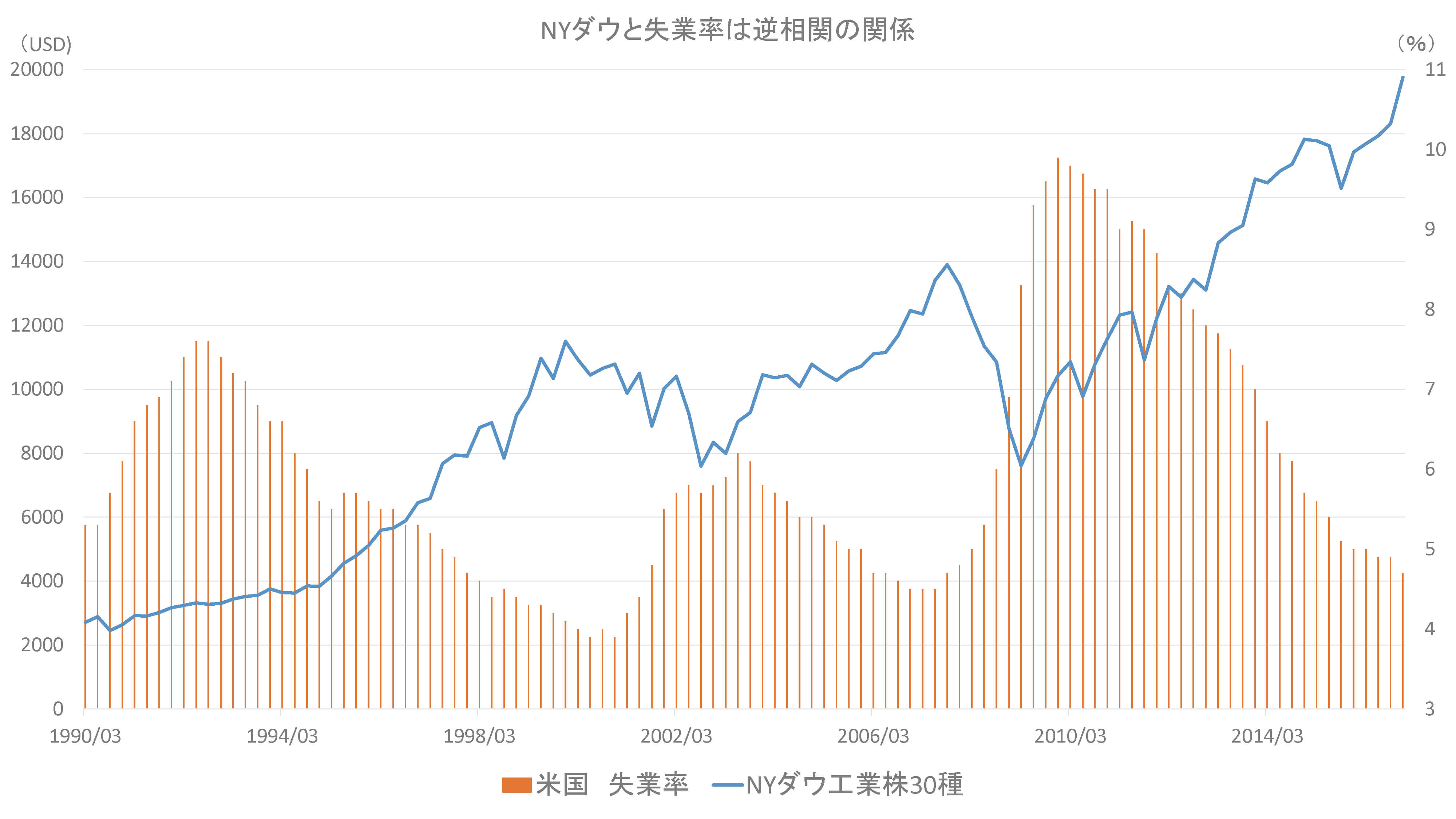

こちらは米国の失業率と株価のチャートです。

図1)失業率とダウ工業株30種

出所)ブルームバーグ/米国労働統計局

このように株価が頂点(景気のピーク)になる時には失業率は5%程度まで低下する傾向があります。その後景気後退に陥る時期に合わせて失業率が大幅に上昇しているという事が分かります。

“景気のピークがいつなのか” “現在米国の株価はバブル状態なのか”などは後にならないと分かりません。だからこそ様々な角度から分析を行い“今は景気の山の何合目くらい”なのかを判断しようとしたり、場合によっては今後の下落に備えたりという事は有意義なのではないでしょうか。

現在米国はほぼ「完全雇用」の状態にあると言われています。つまり過去の例から考えると“景気は絶好調”ということでしょう。悪い見方をすればこれからは景気や株価は後退する、とも取れるかもしれません。

本稿では現在の米国経済を失業率から検証し、トランプ政権の政策が相場にどのような影響を与えるかを考えてみたいと思います。

2.米国の失業率と株価が密接に関わる理由

なぜ失業率と株価は密接に関係しているのでしょうか?それは米国のGDPの約7割が個人消費で成り立っているからです。(関連コラム:経済指標 その1 米国GDP)

個人が買い物をするためには当然お金が要ります。また高額の買い物(例えば家や自動車など)の場合にはローンを組んで購入する人がほとんどでしょう。ローンを組むという事は長期に渡って安定した職がある状態ということです。失業者や失業しそうな人でローンを組む人は少数でしょう。

ですから個人消費が伸びていくためには多くの人が就業していることが重要となるのです。毎月多くの経済統計が発表されますが、その中で最も大きな相場変動の要因となる指標は「雇用統計」と言われているのはこうした理由があるからです。(関連コラム:経済指標 その2 米雇用統計)

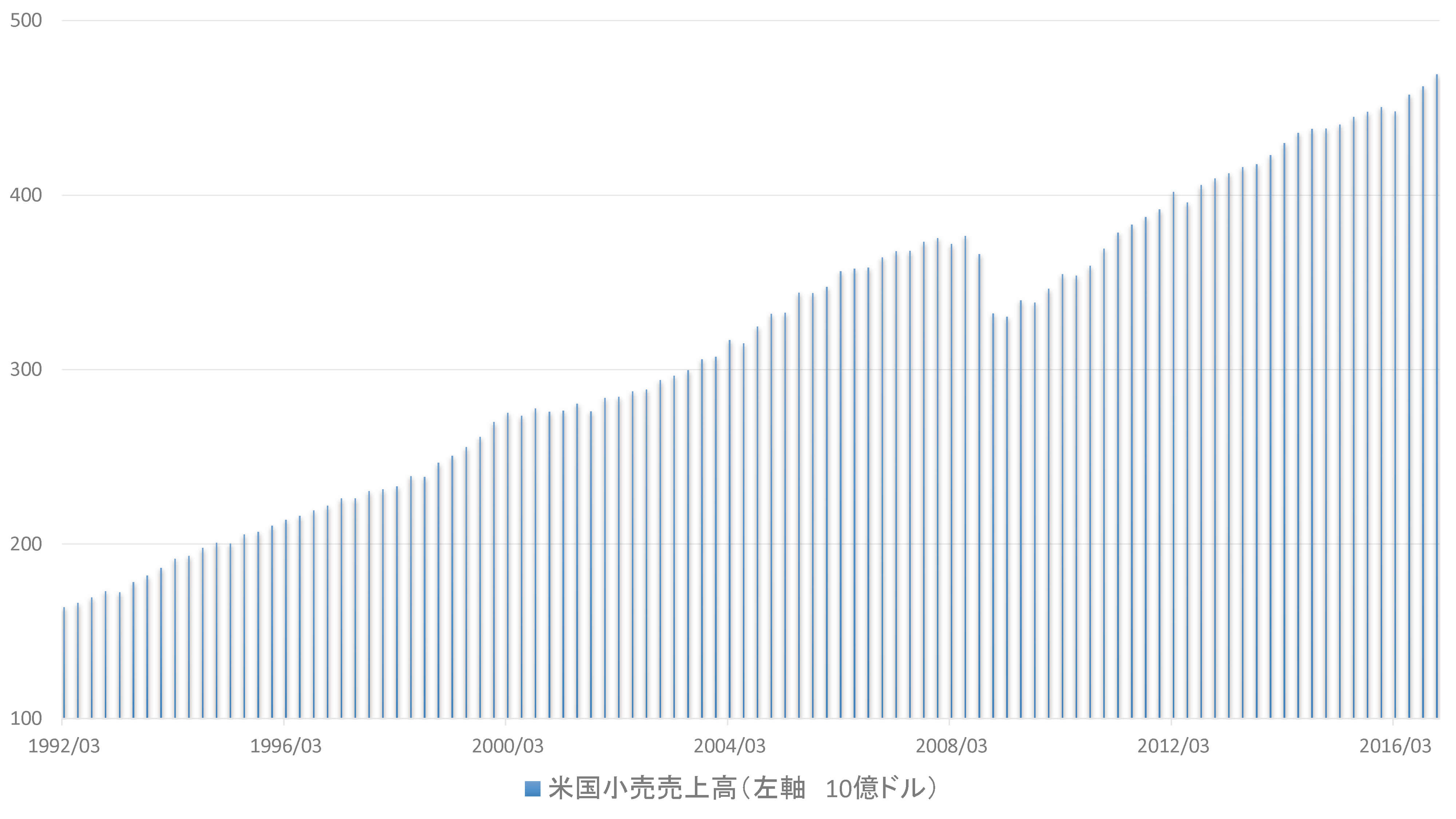

図2)米国小売売上高

出所)ブルームバーグ/米国国勢調査局

米国では失業率の改善に伴って個人消費が活発化しています。既にリーマン以前の水準を大きく上回っています。

3.雇用者を増やすトランプ政権の政策が与える影響

現在米国のフルタイムの就業者数は過去最高の1.2億人超となっています。失業率は2016年12月現在4.7%とほぼ“完全雇用状態”と言われています。5%を割り込む水準は2000年前後の“ITバブル時”と、2006年前後の“リーマン前”の水準であり、現在の水準は景気循環から言うと景気のピークが近いという説も理解できます。

そのような状態からトランプ大統領は今後10年間で2500万人の雇用を新たに創出するという公約を掲げています。そんなことは可能なのでしょうか?また日本や世界への影響はどのようなものになるのでしょうか?

完全雇用の状態から更に雇用者数を2500万人増やすことなど可能なのか?と疑問視する専門家は多いです。2016年12月現在米国の失業者はおよそ753万人程度です。失業している人数よりも多くの雇用を創出することなど可能なのでしょうか。

最も現実的な達成方法は“移民受け入れによる人口増”でしょう。しかし周知の通りトランプ大統領は移民に対しては厳しい姿勢で対応するようです。

図3)失業者数は750万人程度

出所)ブルームバーグ/米国労働統計局

トランプ大統領は全体で1100万人とされる不法移民のうち、まずは犯罪歴のある不法移民を強制送還するとしており、その他の不法移民への対処も含めて労働力が減れば賃金インフレや経済力の低下の一因となり得ると考えられます。

図4)フルタイムの就業者数は過去最高

出所)ブルームバーグ/米国労働統計局/米国国勢調査局

トランプ大統領は移民の受け入れには消極的ですので、移民なしで雇用者を増やそうとすると賃金の上昇圧力が強くなる可能性がありインフレが進みやすくなります。インフレになることの善し悪しは本稿では議論しません。しかし仮に米国がインフレになり、金利が上昇した場合には以下のような副作用も考えられます。

・賃金上昇により企業の人件費が高騰、その結果企業の収益が低下する。

・米国の金利上昇→ドルの魅力が増すことでドル高が進む→ドル高により米国の輸出企業の競争力が弱くなる。

トランプ大統領は白人労働者の支持を多く獲得しました。たしかに大卒以上と未満の失業率には現在も差があります。そうした層の雇用を回復することは重要なことです。しかし現在のような歴史的に見て失業率が低い時期に有効な政策かどうかとなると疑問視している人が多いことは事実です。

図5)学歴別の失業率

出所)ブルームバーグ/米国労働統計局

昨年から高卒未満の失業率が上昇しています。高卒未満の失業率は他に比べて失業率が上昇する時期が早い傾向にあり、今後は全体的にも注意が必要かもしれません。ドル高の影響で既に米国製造業が打撃を受け雇用を減らし始めている4.ドル高が進行した場合のトランプ大統領の対応策可能性も考えられるかもしれません。

4.ドル高が進行した場合のトランプ大統領の対応策

トランプ大統領は雇用を増やす政策を取る予定ですが、その場合にはドル高を引き起こしやすくなります。ですから矛盾を多く抱えた政策運営を続けていかなくてはなりません。しかしドル高を放置するわけにはいきませんので何らかの対応策を取ってくるでしょう。どのような政策なのでしょうか?またそれらの政策にはどのような影響があるのでしょうか?

手段は多数あるため推測の域を出ませんが、例えば・・・

・口先介入 会見などでドルが高すぎるという考えを表明し、市場に影響を与える。

・中国批判 中国は為替操作国と非難し人民元高ドル安誘導をする。

・日本/欧州批判 日本や欧州に金融緩和の終了を求め、円高 ユーロ高にする。

・金融緩和 米国が新たな金融緩和(QE4)を行い、金利低下・ドル安を図る。

ドルが上昇するたびに、(実行するかどうかは別にして)ドル安に誘導するための施策を出し続けることになるのかもしれません。政治が市場に頻繁に介入すると市場の変動が大きくなるため、投資家にとっては運用が難しい状態になってしまいます。自国第一主義は国家の元首ですから当然だとは思いますが、市場に大きな影響を与えうる立場ですのでトランプ大統領にはお手柔らかに願いたいものです。

5.景気後退局面での失業率・株価の変動

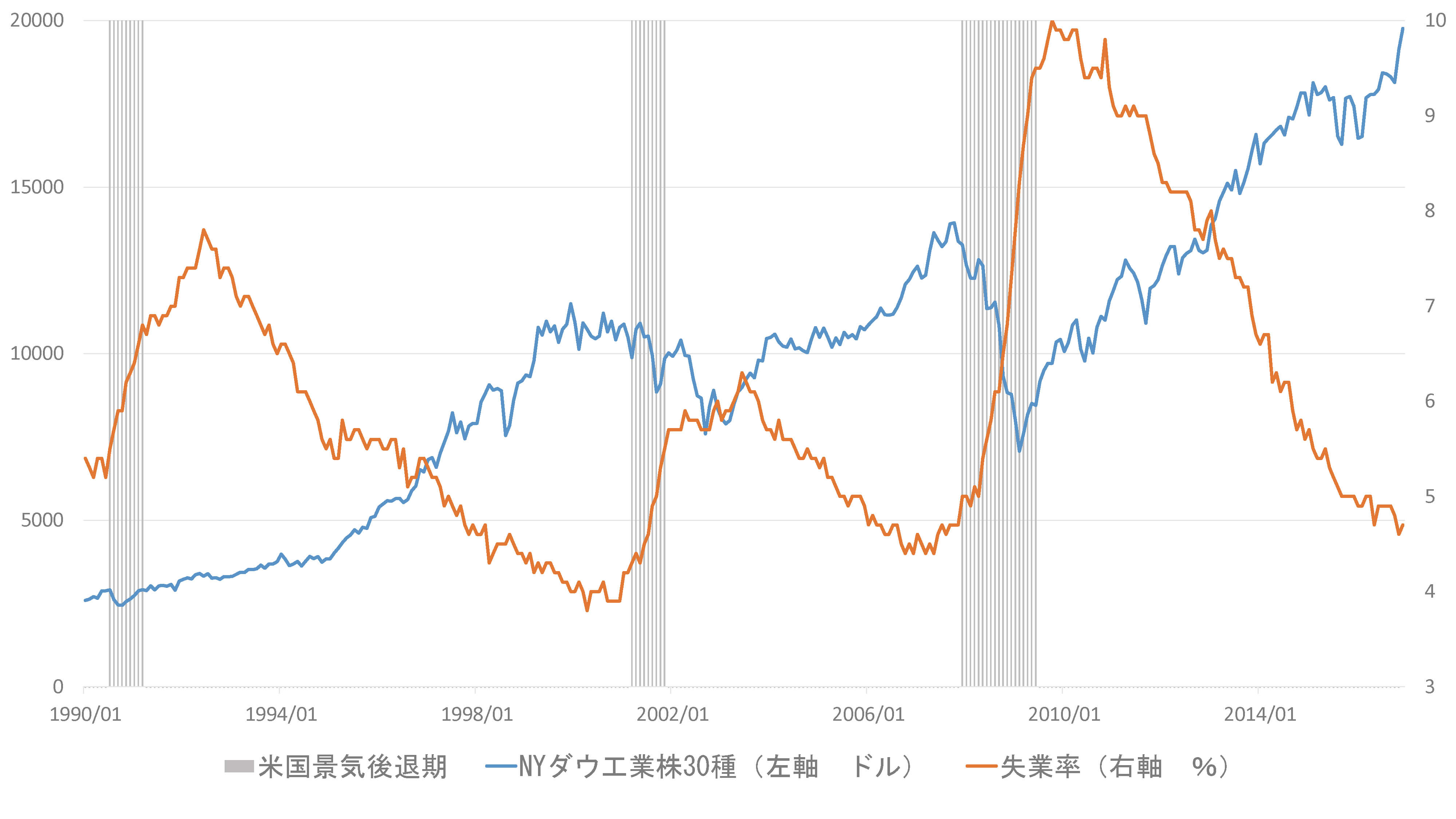

次のチャートは米国の過去の景気後退局面での失業率・株価の変動です。

図6)景気後退局面での株価・失業率の推移

出所)ブルームバーグ/米国労働統計局/全米経済研究所(NBER)

このように景気後退局面では失業率は大幅に上昇し、株価は大きく下落しています。当たり前の事ですが、投資を始めるのであれば景気が悪くなり失業率が急上昇した後から始める方が大きな利益に結びつくことでしょう。

6.今が雇用のピークなら今後の株価は下がる?

以上の事から株価と雇用者数(失業率)には密接な関係があると思われます。ですから株価動向などを予測する上で米国の経済に密接に関係している失業率を注視することは重要です。景気は好況・不況を繰り返します。ずっと上がり続けるという事はありません。ですから景気の変わり目を捉えるために雇用者数に着目することには意義があります。

ところで近年米国の景気が良いから米国関連の投資を検討している、というお客様が増えています。ここでは一つ注意が必要な点があると考えています。

現状が良いから投資するという事は、市場がピークの時(もしくはピークに近い局面)で投資を始めるという可能性が高くなります。本来投資は安値で買って、高値で売ることが基本です。マーケットが絶好調の時には売却をし、リーマンショックのようなマーケットが悲観一色になる相場で買う事が必要です。

現在の景気を見て判断するという事は、景気のピークで投資をしてしまう危険性があります。さらに割安株がゴロゴロしていたリーマンショックのような不況の時には逆に「景気が悪いから様子見」してしまい、千載一遇のチャンスを逃してしまいます。

見るべきは現在でも過去でもなく、将来なのです。現在良い所ではなく、今は悪いが「これから良くなるところ」「これ以上は悪くなりそうにない所」にこそ目を向けるべきではないかと考えます。

図7)ご参考:日本の失業率と株価

出所)ブルームバーグ/総務省/内閣府経済社会総合研究所