投資信託は損ばかりって本当?失敗する理由と回避する方法を分かりやすく解説

「投資信託を買っても損ばかりだから、買わないほうが良い」という話を耳にしたことがある方もいるでしょう。確かに、投資信託で損をしてしまう可能性はありますが、「損ばかり」というのは語弊があります。

この記事では、なぜ「投資信託は損ばかり」と言われてしまうのか、投資信託の購入に失敗する5つの理由とリスクを回避する具体的な方法について解説します。

投資信託は損ばかり?失敗する5つの理由

まずは、投資信託で損ばかりと言われるのはなぜか、投資に失敗する主な理由を説明します。

短期投資(投機)をしている

投資信託で損をする方に多くみられるのは、短期投資(投機)をしているケースです。

短期投資は、短い期間で大きな利益を得られる可能性がある一方で、大きな損をするリスクもあるため、ギャンブルに近い投資方法だと言われています。

また、少額投資で短期投資をすると、取引のたびに売買手数料がかかり、利益がでにくくなるのもデメリットです。

関連記事:投資と投機の違いを知ろう!ギャンブルにならない安全な資産運用の方法とは

ポートフォリオが適切でない

投資信託で損ばかりしてしまう場合、ポートフォリオが適切でない可能性があります。

堅実な資産形成を行うためには、集中投資ではなく、分散投資を選ぶことが重要です。国内債券・国内株式・外国株式・外国債券などのそれぞれの資産に、バランスよく投資することを意識しましょう。

関連記事:5つの金融商品の特徴、ポートフォリオに入れる時のリスクとリターンの関係

関連記事:1億円の運用ポートフォリオの組み方は?安全に増やす方法を紹介

銘柄選びが適切でない

投資信託で損ばかりしてしまうのは、銘柄選びが適切でないからかもしれません。

「毎月収入があってお得」という理由から、毎月分配型の投資信託に投資をしている方もいるのではないでしょうか。しかし、分配金は投資元本から支払われているケースも多く、分配をすることでファンドの純資産が目減りしている可能性もあります。

また、毎月分配型の投資信託は手数料が高く、結果として損をしてしまうケースも少なくありません。

信託報酬や手数料を考慮していない

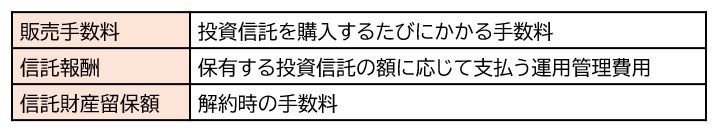

投資信託で資産運用する際は、以下の3つの費用を負担する必要があります。

信託報酬や手数料はファンドや運用額によって異なるため、事前にしっかりとチェックしたうえで、支払う費用を考慮した運用計画を立てましょう。

損切り(ロスカット)ができていない

投資信託で損をしないためには、適切なタイミングでの損切り(ロスカット)が必要です。

相場が下がり続けているのに何もしないでいると、含み損がどんどん膨れ上がってしまいます。

損切りとは、含み損がある状態で損失を確定することを指します。

「含み損が10%を超えたら損切りする」など、あらかじめタイミングを決めておくと、大きな損を防ぐことができます。

投資信託で損しないためには?リスク回避の方法5つ

投資信託で損ばかりする人がいる一方で、着実に資産を増やしている投資家もたくさんいます。

投資信託で損をしないためには、リスクを回避することが重要です。

ここからは、投資信託で損をしないための具体的な方法について解説します。

長期投資が大前提

投資信託で失敗を防ぐには、長期投資が大前提です。

長期投資とは、将来的な価値の値上がりや配当収入、定期的な金利収入などを目的として、数十年単位で金融商品を保有することです。

長期間保有することで価格のブレ幅が小さくなり、利益は安定しやすい傾向にあります。

また、複利効果を得られるのも大きなメリットです。

分散投資でリスクを分散する

投資信託を始める際、1つの商品に集中して投資することはおすすめしません。

分散投資をすることで、一部の銘柄の価格が下落したとしても、他の銘柄が値上がりすれば、全体的な価格のブレ幅は小さくなります。リスクを分散させられるため、大きな損失を回避できるのです。

例えば、国内株式や外国株式だけでなく、債券を取り扱った投資信託をポートフォリオに組み入れるなど、バランスよく分散投資することを意識しましょう。

関連記事:長期資産運用をおすすめする3つの理由と分散投資のメリット

ポートフォリオは定期的に見直す

投資信託による長期投資で着実な資産形成をするには、定期的なポートフォリオの見直しが必要です。なぜなら特定の資産の価格が上昇すると、ポートフォリオの資産構成比率が変わってしまうからです。

例えば、初めのうちは「株式:債券=50:50」の割合で投資をしていても、株式が大きく値上がりしてしまうと、資産構成が「株式:債券=70:30」に変わってしまうことがあります。このようなケースでは、目標とする構成比率に合わせて、ポートフォリオの見直し(リバランス)が必要です。

また、長期的な資産運用をする場合、年齢によってリスク許容度が変化することも考慮しなければいけません。

例えば、自由に使えるお金が多い20代の頃は、ある程度リスクはあっても収益性を重視した資産運用ができるかもしれません。しかし、30代、40代と年齢を重ねるとともに、結婚や出産、子どもの教育など、ライフイベントに合わせた支出も増えていきます。そして、40代、50代は老後の生活について考え始める時期でもあります。収益性よりも安定性、今ある資金を減らさずに増やすことを重視して、ポートフォリオを見直す必要がでてくるでしょう。

運用コストを把握する

投資信託を長期的に運用する際は、収益とコストのバランスも考えておきましょう。

安定性を重視してローリスクな運用をしているつもりでも、信託報酬や手数料がかかることで、気づかないうちに損をしていることがあるかもしれません。

投資信託で失敗を防ぐためにも、運用コストを正しく把握することは、必要不可欠です。

IFAに相談する

投資信託で損をするのを避けるには、信頼できるパートナーを見つけましょう。

どの銘柄を選べば良いのか、どんなポートフォリオで運用すれば良いかを相談するなら、IFAがおすすめです。

IFAとは、特定の金融機関に属することなく独立して活動しているファイナンシャルプランナーのことです。お金の相談というと、ファイナンシャルプランナー(FP)を思い浮かべる方もいるかもしれませんが、FPは具体的な銘柄の提案、購入手続きのサポートなどは行うことができません。

金融商品仲介業や投資助言・代理業の登録をしているIFAなら、具体的な銘柄の提案から実行支援まで、ワンストップで行うことが可能です。

また、IFAは特定の金融機関に属していないため、転勤や部署移動がありません。長期的な資産運用のパートナーとして、ライフイベントや年齢に応じたポートフォリオの見直しも提案してもらえるのもメリットです。

投資信託は損ばかりではない!IFAに相談しよう

「投資信託は損ばかり」というわけではありませんが、必ず利益がでるというものでもありません。賢く運用することで、着実な利益につながりやすくなります。失敗を防ぎ、損しない投資信託の運用を目指す場合は、投資の専門家であるIFAに相談することをおすすめします。

ファイナンシャルスタンダードには、投資信託の知識を豊富に持つIFAが多数在籍しております。ご相談いただければ、お客様の状況に合わせた資産形成のサポートが可能です。

オンラインやWEBからご参加いただける、無料の個別面談を随時行っております。

ぜひ、お気軽にご予約ください。