IFAとは? 世代を越えて家族を支えるお金の専門医「IFA」の役割

- スペシャル

- 資産運用

IFA(アイ・エフ・エー)とは

IFAとは「Independent Financial Advisor」の略で、独立系ファイナンシャル・アドバイザーと言われることが多いようです。

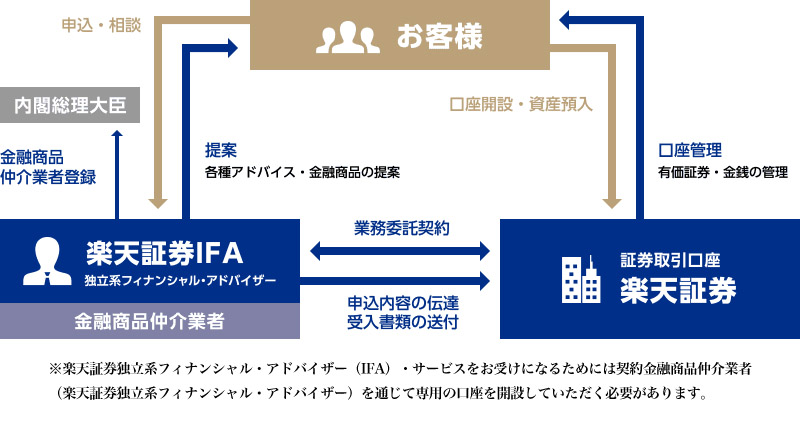

IFAは特定の金融機関に属さず、独立の立場で顧客の資産運用のサポートを行います。日本でのIFAとは内閣総理大臣の登録を受けて証券会社と業務委託契約を結び、株や債券、投資信託などの売買の仲介を行う金融商品仲介業者に属する外務員のことであり、銀行や証券会社で投資信託などを勧誘している人と基本的には同じ仕事をしています。(では何が違うのかについては後述します)

日本では2004年からIFAの登録(金融機関以外の業者が金融庁に登録)が出来るようになりましたが、認知度はまだまだ低いのが現状です。金融商品仲介業者は平成28年1月31日現在、法人・個人を合わせて820業者が登録されています。米国ではIFAは30万人に達していますが、日本ではまだ3000人程度です。

これまで日本では、税理士事務所・会計事務所・保険代理店が本業以外に金融商品仲介業を行うケースが多かったのに対して、米国では運用関係の業務を長年経験した人がIFAとなることが多いようです。

IFAを通じて金融商品を購入する場合、顧客はIFAが業務委託契約を結んでいる証券会社を通じて発注・購入をします。顧客はIFA業者に口座を作るわけではありません。

IFAの取扱商品は、(業務委託契約を結んでいる証券会社によって違いますが)国内外の上場株式(信用取引を含む)、国内外の債券、オーダーメイドの仕組債、投資信託、投資信託積立など一通りのラインナップがある場合が多いです。また、証券とは別に各種保険商品も取り扱っている業者が多いです。個人だけでなく法人なども口座開設可能です。

世の中には医師・弁護士・税理士など特定分野において豊富な知識と経験を持っている専門家がいます。IFAはこれらの専門家と連携して顧客のファイナンシャルプランをトータルでサポートする「ゲートキーパー」であり「お金の専門医」と言えるのです。

FP(ファイナンシャル・プランナー)との違い

ファイナンシャル・プランナーはプランの作成や金融商品の選択の助言をする人の事です。

特にFPを名乗るために必要な資格などはありません。あくまでどうする(しない)べきかというアドバイスをする人です。ライフプランやポートフォリオの提案は行いますが、具体的な商品名を挙げて提案する人は少ないようです。

それに対してファイナンシャル・アドバイザー(以後「IFA」と表記)はファイナンシャル・プランナー(以後「FP」と表記)の役割プラス発注まで一貫して行います。

例えば顧客と会い、運用方針を決め、個別の商品選別をし、IFAが発注をし、毎日ポートフォリオを見るという事も出来ます。IFAは独立系なので特定の金融機関に属していません。様々な会社の商品を取り扱う事が出来ます。これまで、FPを名乗る人は保険会社の出身者が多かったようですが、IFAは証券会社などで資産運用の経験を積んだ(資産運用の専門性の高い)人がIFAになるケースが増えています。

IFAの特徴/メリット(金融機関との違い)

地域に根ざしている点が特徴の一つになります。

既存の金融機関は通常,転勤という人事制度があります。金融機関の職員は自分が在籍している短い期間の間に成績を上げることが求められます。それでは長期の運用や世代を越える資産管理をすることは難しいでしょう。

例えば法律の改正に伴い、最近は付け焼刃の相続対策は通用しなくなっています。暦年贈与をはじめ、10年20年にわたって準備/実行/点検を行わないといけないのです。ですから長期間にわたって信頼関係を築けないのであれば、資産管理は難しいのです。その点でIFAは世代を越えて家族を支えるお金の専門家になりうるのです。

また、IFAはセールスではなくコンサルティングを行います。顧客との面談の中で、顧客の求めるものや顧客が気付いていない点をサポートすることが長年信頼を築くために必要なことです。決められた商品を買っていただけるようお客様を「説得する」必要はないのです。

顧客のニーズがあれば複数の業者の商品を比較して良いものを提案します。

日本ではグループ傘下の運用会社が投資信託を設定し、同じグループの銀行や証券会社が販売するケースが多いですが、米国では日本と違い金融商品を企画・運用をする「運用会社」と金融商品を販売する「販売会社」(銀行や証券会社)との「製販分離」の流れが強まっています。しがらみのない中で良い商品を提案する方がいいという判断の表れであり、当然の流れなのでしょう。

腕のいいIFAの条件とは

では、IFAであればどこでも素晴らしいアドバイスを受けることが出来るのでしょうか。

もちろん違います。どのようなIFAが腕のいいIFAなのでしょうか。実はIFAが顧客から求められる提案内容は時代とともに変化しているのです。

昔、情報の少ない時代は、IFAの重要な仕事として腕のいいファンドマネージャーが運用しているファンドを案内できる能力が重要でした。しかしポートフォリオ運用(性格の異なった複数の銘柄へ投資することによって、より安定した収益を上げるための投資の方法)が浸透し、ETFで市場平均の成果を得ることは簡単にできる時代となり、その後は市場平均にプラスアルファの成果を上げられるかどうかが重要な点になりました。

プラスアルファの商品などネットで検索すればすぐに分かると思われるかもしれません。しかし現代は情報が氾濫しすぎていて逆に何を選べばいいか分からないとお悩みの方も多いのです。また、ランキングなどで商品を選択して損をしてしまう人も多くいらっしゃいます。

例えば昨年のリターンランキングでトップだった商品はリスクをたくさん取っている商品の可能性が高いでしょう。純資産ランキングでトップの商品ならその市場には既に多額の資金が流入して割高になっている可能性が高いのではないでしょうか。そうした理由でランキングだけに頼って商品を選択することは過度なリスクを取ったり、割高な商品を購入したりしてしまう結果になりやすいのです。

ですから今では「この商品が良い」「上がると思うから買いましょう」というような話ではなく、「お客様個別のニーズに沿ったポートフォリオで資産を管理する」能力が必要とされるようになりました。リターンを追及するためのIFA(相場師)から、リスクを管理するためのIFA(お金の専門医)に時代は変わっているのでしょう。

そうした時代にIFAに求められる事は何でしょうか。

「顧客のニーズ把握」「顧客との長期にわたる信頼関係を築けるか」は当然の事でしょう。

お金に関わる相談を何でも出来るゲートキーパーとして、顧客から相談を受けた時に適任者に話を繋げるかは重要なポイントでしょう。

その上で専門分野である運用に関しては深い知識と経験が求められるのでしょう。そして金融業界は日々進化しているため、顧客の利益になる新しい技術はどんどん取り入れていく柔軟性も不可欠でしょう。(今話題のFintechについても使えるものは使うべきなのでしょう)

簡単に言えば、どの業界でも重要なことは「人」と「質」ということになりますが、質とはなんでしょうか?

おそらく組織力の事と思います。この場合の組織力とは・・

・会社として多くの媒体とコネクションがあるという情報力

・会社としてお客様への提案の質を保てるか(担当者によって当たり外れが出たり、運用の方針がぶれたりしていないか)

ということではないでしょうか。

他には相場が良い時は、顧客が過度のリスクテイクをしないようにアドバイスし、相場が悪い時には顧客が狼狽して安値で売却をしてしまわないように支える事が重要でしょう。

米国のIFAは、日本と違いポートフォリオ全体で一つの商品と捉えて運用する傾向が強いですので、まず初めに目標とするリターンを顧客と決めます(個別銘柄ごとに上昇下落を論じるよりも、あくまで資産全体で増えているかどうかを重視します)。その目標を実現するために取れるリスクを計算し、提案を行います。ですから相場が良くなって儲かる相場になっても、顧客が過度なリスクを取ることを止めるのも大切な仕事の一つと言えるのではないでしょうか。

逆に、相場が悪い時でも安値でろうばい売りをしてポートフォリオを崩してしまわないように働きかけることも重要な仕事になるのではないでしょうか。

アメリカのIFA事情

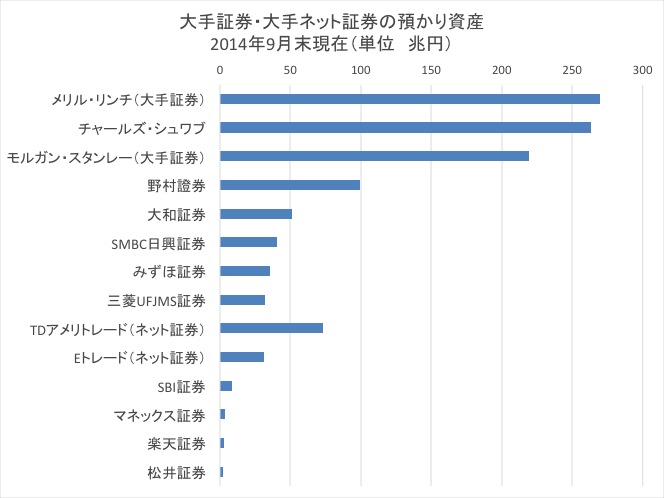

米国ではIFAは1980年代後半から普及していきました。歴史は意外に浅いのですが、既に創業100年の大手金融機関と同程度の預かり残高のあるIFAも存在します。

Charles Schwab 2014c

各社資料よりファイナンシャルスタンダード㈱作成

1ドル 109.58円(2014年9月末時点)で算出

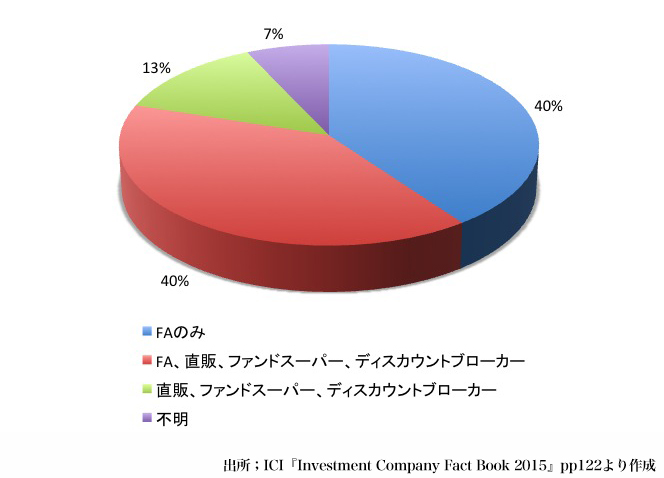

また、401Kなど職域DC(確定拠出年金)外での投信購入者の購入チャネルはファイナンシャル・アドバイザーのみから購入した投資家が40%、他のチャネルと並行してファイナンシャル・アドバイザーを利用した投資家が40%おり、合わせるとファイナンシャル・アドバイザー利用者が80%に上ります。

これほどまでの躍進を遂げるためにIFAはどのように金融機関と差別化を図ってきたのでしょうか。

ブラックロックの調べではアメリカのIFAの75%が顧客の資産を運用するにあたってモデル・ポートフォリオを援用しているとのことです。ファイナンシャル・アドバイザーは販売ノルマを気にせず独自のモデル・ポートフォリオに沿った運用を基本としています。

これはただ単にモデル・ポートフォリオに当てはめるのではなく、顧客のファイナンシャルゴールや家族のライフイベントに合わせて変えていく事が重要だからです。そうした顧客ごとに違う提案の積み重ねが信頼につながっていったのでしょう。

また、リーマン・ショックのきっかけとなったサブプライムローン問題のような事が起こるたびに、顧客は金融機関に不信感を抱く結果となり、預かり残高を減らしました。

アメリカのIFAは年に1回~2回程度、顧客と面談します。日々の値動きに一喜一憂することはありません。保険会社系ジョン・ハンコック・フィナンシャル社が2012年4月に行った投資家(資産20万ドル以上保有者)調査*によると、08年リーマン・ショック時に多くの投資家がファイナンシャル・アドバイザーから「ポートフォリオを崩すな」と助言され、ろうばい売りをしないで済んだことを感謝していると答えています。同調査においては自分が付き合っているファイナンシャル・アドバイザーを「強く信頼している」と答えた投資家の比率が84%に達しており、医者の79%、会計士の74%より信頼度が高かったのです。*(杉田浩治 米国のファイナンシャル・プランナー –その現状と新しい動き- P10より)

米国の資産運用では長期運用が浸透している背景にはIFAの存在があるのではないでしょうか。

今後は日本でもIFAの存在が大きくなるのではないでしょうか。

___________________________________________________________________________

あわせて読みたい

米国では常識? 人生に必要な専門家「IFA」が日本でも

資産作りの悩みに助言 独立系金融アドバイザー「IFA」の重要性と役割とは?

2・3世代の家族を支えるお金の専門医「IFA」の役割とは?

___________________________________________________________________________