富裕層向けの資産運用はどれがおすすめ?効率的にお金を増やす方法を紹介

富裕層になると、資産運用の方法や戦略も幅広い選択肢の中から効率的にお金を増やす方法を選ぶことができます。

この記事では、富裕層向きの資産運用にはどのようなものがあるのか、富裕層でない方も始めやすいおすすめの方法について紹介します。

富裕層の定義は資産1億円以上

富裕層とは、一般的に「純金融資産が1億円以上の人々」を指します。

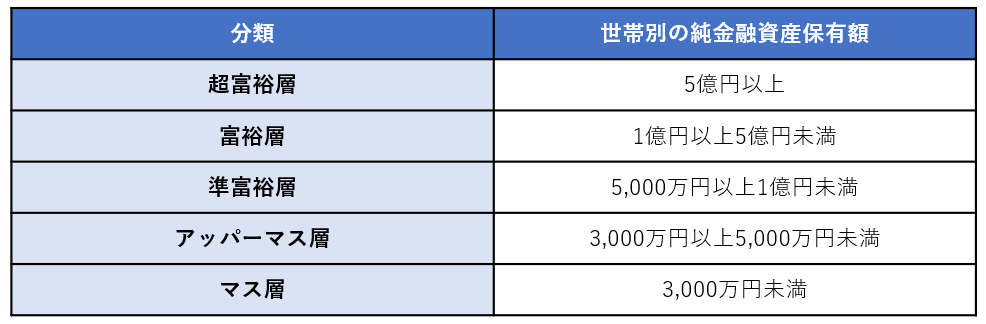

株式会社野村総合研究所が公表した調査結果によると、世帯別の純金融資産保有額は、「超富裕層」「富裕層」「準富裕層」「アッパーマス層」「マス層」の5つに分類されています。

同社の調査によると、富裕層の職業は、その3分の1が事業オーナーということです。

また、医師や弁護士、会計士、税理士などの士業や地主も、富裕層に多い職業だと言われています。

富裕層と一般層の資産運用の違い

資産1億円以上の富裕層は、効率的な資産運用を行い、お金を増やしています。

ここでは、富裕層と一般層の違い、お金を増やせる仕組みを説明します。

投資に回せる資金が多い

1億円以上の資産を持つ富裕層が投資に回せる余剰資金は、数百万円から数千万円に及ぶのが一般的です。

これにより、株式や投資信託、不動産、ヘッジファンドなど、多岐にわたる投資先への分散投資が可能となります。

運用に回せる資金が多いほど分散投資がしやすく、高リターンを狙った投資戦略を立てることができます。

資産運用の経験が豊富

余剰資金をもつ富裕層は若い頃から資産運用を始めている方が多く、その経験から得た知識とスキルを活用しています。

資産運用は経験を積むことで、市場の変動にも冷静に対応できるようになり、長期的な視点での運用が可能となるため、安定した資産の増加を目指せるでしょう。

また、早くから資産運用を始めるメリットの一つに、複利効果があります。

複利とは、投資によって得られた利益を再投資することで、元本が増えるとともに、さらに大きな利益を生む仕組みのことです。

例えば、100万円を年利5%で運用した場合、1年後には105万円となります。

この105万円を再投資することで、次の年には約110.25万円となり、年々増える元本に対して利息が加わり、雪だるま式に増えていくのです。

信頼できるお金のパートナーがいる

富裕層は、IFA(独立系ファイナンシャルアドバイザー)やプライベートバンクの担当者など、信頼できるお金のパートナーを見つけている人がほとんどです。

自身の資産状況や目標に対して、プロの視点から最適なアドバイスを受けることができ、リスク管理や資産の最適配分をサポートしてもらえるため、より効果的な資産運用ができるのです。

富裕層限定の資産運用をしている

富裕層のみを対象とした特別な金融商品は、高いリターンを狙える一方で、最低投資額が高額であることが多く、一般層には手が届きにくいものです。

例えば、プライベートバンクが提供する投資商品や、私募ファンド(ヘッジファンド)は富裕層向けに設計されており、特定の基準を満たす投資家のみがアクセスできます。

富裕層向けの資産運用については、次の章で詳しく説明します。

富裕層向けの資産運用方法とは

ここからは、富裕層向けに提供されている資産運用の具体的な方法をいくつか紹介します。

プライベートバンク(PB)

プライベートバンクは、富裕層向けの個別サービスを提供する金融機関です。

銀行のほかに証券会社の機能も持ち、株式、債券、不動産など多岐にわたる資産クラスへの投資が可能です。

また、専任の担当者がオーダーメイドの投資戦略を提案するほか、税務、相続、信託などの複雑な金融ニーズにも対応し、総合的な資産管理が可能となるのが魅力です。

ただし、プライベートバンクでの口座開設には、少なくとも1億円以上、なかには5億円~10億円の資産が必要であり、富裕層限定のサービスとなっています。

ヘッジファンド

ヘッジファンドは、複雑な投資戦略を用いて、高いリターンを狙う富裕層向けの投資商品です。

レバレッジや空売りなどの戦略を活用し、市場の上昇局面だけでなく下落局面でも利益を狙います。市場全体の動向に左右されにくい安定したリターンを得られるのが特徴です。

ヘッジファンドの最低投資額は500万円~1,500万円以上というケースが多く、富裕層向けの資産運用となっています。

SMA(Separately Managed Account)

SMAとは、Separately Managed Accountの略で、ラップ口座サービスの一種です。

ラップ口座とは、証券会社や金融機関が顧客と投資一任契約を結んで資産管理・運用を行う専用口座を指します。

SMA(Separately Managed Account)も、最低預け入れ金額の設定が3,000万円以上など高額のケースが多く、富裕層向けのサービスとなっています。

富裕層の多くが行う資産運用の方法

ここからは、富裕層の多くがすでに始めている資産運用の方法を紹介します。

これらの方法は、比較的安定したリターンを期待できるため、効率的にお金を増やせる方法として多くの富裕層に支持されています。

また、富裕層だけではなく、一般層も始めやすいのが魅力です。

投資信託

投資信託は、多くの富裕層や投資家にとって有益な資産運用の方法であり、NISA制度改正により、さらに注目を集めています。

投資信託は、多数の投資家から集めた資金をもとに、プロのファンドマネージャーが株式や債券などに投資します。分散投資が可能なため、リスクを軽減しつつリターンを追求することが可能です。

株式投資

株式投資は、資産運用の基本的な手段として、多くの富裕層に利用されています。

企業の成長や配当を通じて、長期的な資産の増加を目指します。

富裕層の場合、特定の企業への大規模な投資を行うことで、影響力を持つことも可能です。

不動産投資

不動産投資は、マンションやアパートなどの物件を購入し、その価値上昇や賃貸収入を通じて安定したリターンを得る方法です。

特に、都心の高級マンションやオフィスビルへの投資は、高額の資金が必要になるものの、資産価値が比較的安定しているため、長期的な収益の確保につながります。

不動産小口化商品

不動産小口化商品は、多数の投資家が共同で不動産を所有し、賃貸収入や売却益を分配する方法です。

大規模な資金を必要とせず、少額から不動産投資ができるほか、なかには相続対策ができる商品もあり、富裕層からも人気を集めています。

富裕層の資産運用には信頼できるパートナーが必要

富裕層の資産運用には、信頼できるパートナーが必要です。

また、早くから資産運用を始めて、富裕層を目指したいという方も、資産運用アドバイスの専門家に相談してアドバイスを得ることをおすすめします。

ファイナンシャルスタンダードには、豊富な専門知識を持つIFA(独立系ファイナンシャルアドバイザー)が多数在籍しています。

資産運用の目的や目標に沿った投資戦略をご提案させていただきます。

無料相談も承っておりますので、ぜひお気軽にお問い合わせください。

ファイナンシャルスタンダード株式会社 金融商品仲介業者 関東財務局長(金仲)第620号

各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。

又、各商品等には価格の変動等による損失を生じる恐れがあります。

各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。