海外在住・海外赴任中の積立はどうなる?制度別の条件と注意点を解説

海外在住者もしくは運用期間中に海外赴任が決まった場合、NISAやつみたてNISA、iDeCoなどの税制優遇制度を利用した積立はどうなるのか、気になる方も多いのではないでしょうか。

この記事では、海外在住・海外赴任中の積立投資について、制度別の条件と注意点を分かりやすく解説します。

海外在住・海外赴任中は積立投資ができない?

海外在住の方、海外赴任中の方の積立投資の扱いについては、制度や証券会社によって違いがあります。

海外在住者や海外赴任中の方が積立できる制度もあれば、そうでないものもあるので、まずはそれぞれの違いを詳しく見ていきましょう。

【NISA・つみたてNISA】利用できる条件は国内在住

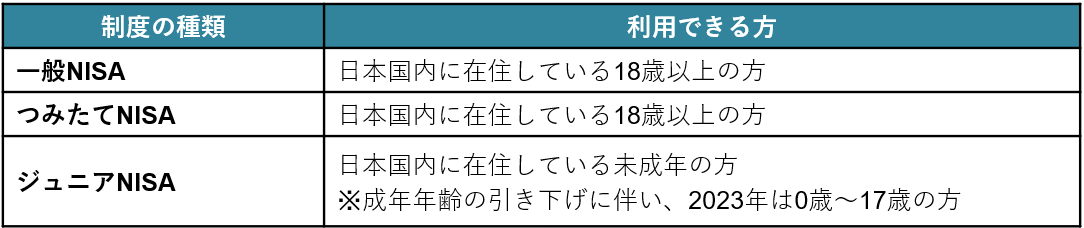

NISAには、「一般NISA」「つみたてNISA」「ジュニアNISA」という3つの種類があります。

それぞれの制度を利用できる対象者は、以下の通りです。

そのため、すでに海外在住の方は、NISAを利用して積立投資を行うことはできません。

【NISA・つみたてNISA】5年以内の海外赴任なら口座は保有可能

NISAは2014年1月にスタートした制度です。

制度開始当初、NISA口座で資産運用中の方が海外赴任をする場合、日本を出国すると同時に運用中の商品は課税口座へと移管され、海外赴任終了後も元に戻すことはできませんでした。

しかし、2019年に制度改正があり、海外赴任等で一時的に日本を離れる場合、5年以内であればNISA口座を保有できるようになっています。

ただし、この改正は義務ではないため、実際に口座保有を認めるか否かは金融機関の任意となります。

金融機関によってルールが異なる場合もあるので、海外赴任の可能性がある場合は、事前に確認しておきましょう。

例えば楽天証券の場合、一般NISAは条件を満たせば継続保有が可能ですが、つみたてNISA・ジュニアNISA口座は継続不可となっています。

出典:楽天証券「海外出国のお手続き」

また、一般NISA・つみたてNISA・ジュニアNISAともに、海外赴任期間中に新規の買い付けを行うことはできません。

出典:日本証券業協会「2024年以降のNISAに関するQ&A」

【新NISA】利用条件は現行NISAと同じ

2024年からスタートする新NISAについて、海外在住者・海外赴任者への対応などの詳しい情報はまだ公開されていません。

しかし、基本的には現行NISA制度のままだと考えられています。

【iDeCo】海外在住でも条件を満たせば加入できる

iDeCoとは、個人型確定拠出年金のことです。

毎月自分で設定した掛金額を拠出し、自分で選んだ投資信託などの金融商品を購入して運用します。

運用益に税金がかからないだけでなく、所得控除などのメリットもあることから、公的年金にプラスできる「もう一つの年金」として注目されています。

ただし、原則60歳まで資産を引き出すことはできません。

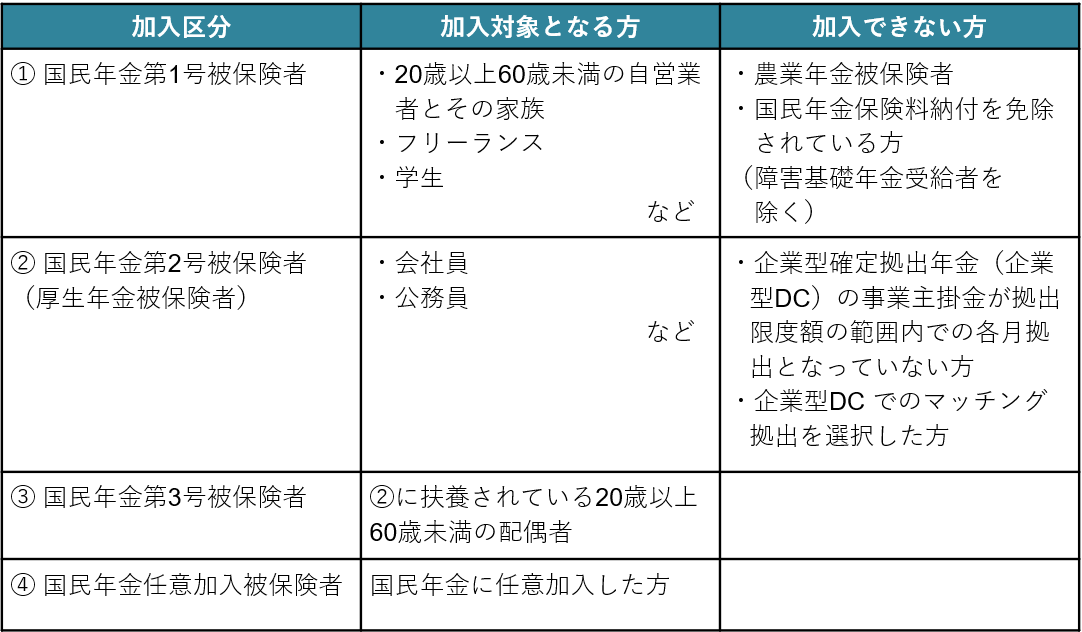

iDeCoの加入条件は、以下の通りです。

今回注目したいのは、「④国民年金任意加入被保険者」です。

国民年金任意加入被保険者には、以下の方が該当します。

- 60歳以上65歳未満で、国民年金保険料の納付済期間が480月に達していない方

- 20歳以上65歳未満の海外居住者で、国民年金保険料の納付済期間が480月に達していない方

つまり、すでに「国外転出届」を提出して海外在住の方は、本来は国民年金保険料を納める必要はありません。

しかし、転出届を提出した後も国民年金に任意加入し、保険料を納めれば、海外在住でもiDeCoで積立投資を行うことは可能です。

【iDeCo】海外赴任でも条件次第で継続可能

また、国民年金第2号被保険者(国内企業に勤務する会社員または公務員)が海外赴任をする場合も、iDeCoは継続可能です。

ただし、海外赴任期間中も、厚生年金・共済年金の被保険者資格を継続保有することが条件となっています。

保険料を納めなければいけませんが、iDeCoの場合は掛金拠出も継続できるので、出国前と同じ条件での積立投資が可能です。

海外在住・海外赴任中も積立投資ができる!iDeCoのメリット・デメリット

NISAの場合、すでに口座を開設済みの方であっても、海外赴任中に新たな買い付けを行うことはできません。

しかしiDeCoであれば、海外在住・海外赴任中でも条件次第で積立投資が可能です。

ここからは、海外に在住しながらiDeCoで積立をするメリットとデメリットを紹介します。

【メリット】運用収益は非課税

海外からiDeCoで投資をしても、運用収益については非課税となります。

本来20.315%(所得税及び復興特別所得税15.315%、住民税5%)かかる税金の負担がなくなるので、効率よく資産を増やすことができるでしょう。

【メリット】老後の備えができる

iDeCoで運用した資産は、60歳以降に受け取ることになります。

今は海外に住んでいるけれど、老後は日本に戻りたいという方もいるでしょう。

日本で資産を形成しておけば、老後生活の備えとなります。

一時金として受け取れば退職金控除を適用でき、年金として受け取れば公的年金控除を利用できるので、税負担を軽減しながら将来のための資産形成が可能です。

【デメリット】掛金の所得控除は受けられれない

海外在住者がiDeCoを利用する最大のデメリットは、「掛金の所得控除」の恩恵を受けられないことです。

海外からiDeCoを利用して積立投資を行う場合、たとえ日本の住民税や所得税を納めている方でも、残念ながら所得控除の対象とはならないのです。

海外在住・海外赴任中は積立投資をするときの注意点

海外在住・海外赴任中の方がNISAやつみたてNISA、iDeCoを利用して積立投資をする場合、出国時と帰国時には必ず所定の手続きが必要です。

証券会社によっては、手続きをしないまま出国していることが判明した場合、勝手に口座を解約されてしまうケースもあります。

海外赴任が決まったら、忘れずに海外出国の手続きをしましょう。

出典:楽天証券「海外出国のお手続き」

海外在住・海外赴任中の資産運用はIFAに相談しよう

海外在住期間中や海外赴任期間中におけるNISA口座の扱いは、金融機関によって異なります。

口座がある証券会社に確認し、必ず出国前に所定の手続きを済ませてください。

また、海外からの積立投資は、手続きが非常に煩雑です。金融機関ごとにルールが異なる場合もあり、何がベストな方法なのか分からないという方も多いです。

海外在住・海外赴任中の方が積立などの資産運用を考える場合は、豊富な知識を有するIFA(独立系ファイナンシャルアドバイザー)に相談してみてはいかがでしょうか。

ファイナンシャルスタンダードには、投資に関する豊富な知識を持ったIFAが在籍しています。NISAやiDeCoなどの制度についても、分かりやすくご説明させていただきます。

お気軽にご参加いただける無料の個別相談会やWebセミナーなども実施しておりますので、ぜひご活用ください。