新しいNISAとつみたてNISAはどっちも併用できる!仕組みや運用のポイントを解説

現行(2023年2月現在)のNISA制度には、「一般NISA」と「つみたてNISA」の2種類があります。どちらか一方しか選べなかったため、「どっちが得なの?」と悩む人も多いのではないでしょうか。

しかし、2022年12月に制度概要が公表された「新しいNISA」は、つみたてNISAとの併用が可能です。

この記事では、2024年以降に適用される新しいNISAの仕組み、上手に運用するために知っておきたいポイントについて解説します。

新しいNISAとは

2022年12月16日に「令和5年度の税制改正の大綱」が公表され、「新しいNISA」に関する制度の概要、方針が示されました。

これにより、現行のNISA制度は2023年までとなり、2024年以降は新しいNISAが適用されます。

現行のNISA制度では、「一般NISA」と「つみたてNISA」は併用することができないため、どちらか一方を選ぶ必要がありました。

新しいNISAでは「つみたて投資枠」と「成長投資枠」に変わり、2つの枠は併用ができるようになります。

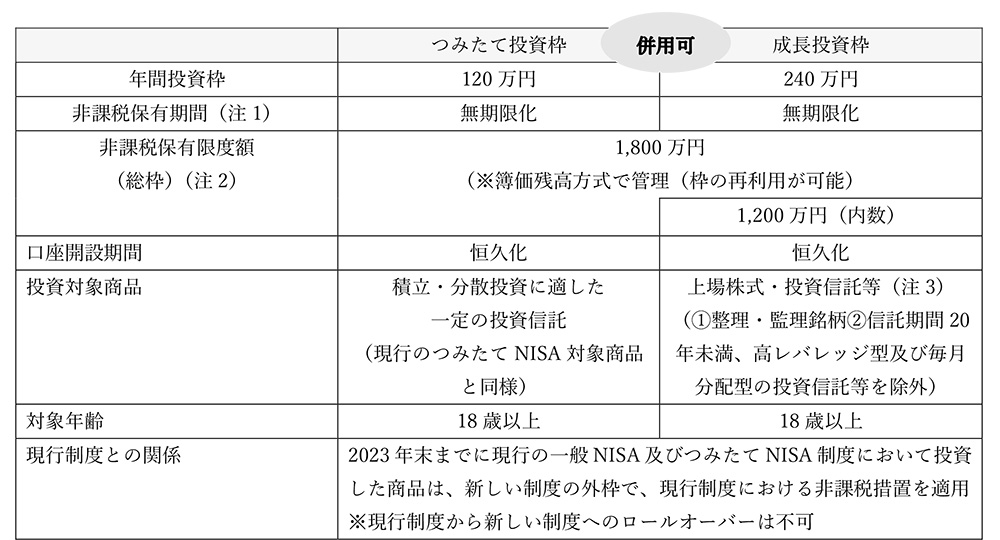

つみたて投資枠・成長投資枠の違いは、以下の通りです。

(注1)非課税保有期間の無期限化に伴い、現行のつみたてNISA同様、定期的に利用者の住所等を確認し、制度の適正な運用を担保

(注2)利用者それぞれの非課税保有限度額については、金融機関からの一定のクラウドを利用して提供された情報を国税庁において管理

(注3)金融機関による「成長投資枠」を使った回転売買への勧誘行為に対し、金融庁が監督指針を改正し、法令に基づき監督及びモニタリングを実施

(注4)2023年末までにジュニアNISAにおいて投資した商品は、5年間の非課税機関が終了しても、所定の手続きを経ることで、18歳になるまでは非課税措置が受けられることとなっているが、今回、その手続きを省略することとし、利用者の利便性向上を手当て

(出典:金融庁「新しいNISA」)

新しいNISAで「つみたてNISA」はどうなる?

2024年以降新しいNISA制度に変わった後、現行のつみたてNISAがどのようになるのかは気になるところではないでしょうか。

新しいNISA制度になると、現行のつみたてNISAは以下のようになります。

・「つみたて投資枠」に変わる

・現行のつみたてNISAは別枠で保有できる

「つみたて投資枠」に変わる

新しいNISA制度になると、現行のつみたてNISAは、つみたて投資枠に変わります。

現行のつみたてNISAと新しいNISAのつみたて投資枠には、以下のような違いがあります。

成長投資枠との併用ができる

新しいNISAになると、現行のつみたてNISAに近い「つみたて投資枠」と現行の一般NISAに近い「成長投資枠」を利用できるようになります。この2つを併用することが可能になります。

年間投資上限額は40万円→120万円に増額

現行つみたてNISAでは、年間投資額は40万円が上限です。

新しいNISAのつみたて投資枠では、年間投資額が120万円と大幅に引き上げられます。

非課税保有期間は20年間→無期限化

現行つみたてNISAの非課税保有期間は20年間です。

新しいNISAのつみたて投資枠では、非課税保有期間の制限はなくなり、無期限化されます。

口座開設可能期間令和19年(2037年)まで→恒常化

現行のつみたてNISAでは、口座開設ができるのは令和19年(2037年)までとされていました。

新しいNISAのつみたて投資枠では、口座開設可能期間の制限がなくなり、恒久化されます。

投資対象商品・投資方法は変わらず

現行のつみたてNISAでは、投資対象商品は「積立・分散投資に適した一定の公募等株式投資信託(商品性について内閣総理大臣が告示で定める要件を満たしたものに限る」と定められており、投資方法については「契約に基づき、定期かつ継続的な方法で投資」と定められています。

これは、新しいNISAのつみたて投資枠でも変更はなく、同様の措置がとられています。

現行のつみたてNISAは別枠で保有できる

現行のつみたてNISAは、新しいNISAの非課税保有限度額1,800万円とは別枠で保有することができます。

そのため、すでにNISAを始めている場合は、そのまま保有しておくと良いでしょう。また、現在つみたてNISAをしていないという人も、2023年中に始めることで、非課税保有限度額を1,840万円まで最大化することができます。

ただし、現行のつみたてNISAの非課税保有期間は最長20年(2042年まで)です。

2023年につみたてNISAを始めた場合、2042年末までは非課税で運用を継続でき、非課税保有期間が終了した後は、課税口座に移してそのまま運用を続けるか、売却して現金化するか、どちらかを選択することになります。

新しいNISAで「つみたて投資枠」と「成長投資枠」はどっちを活用すべき?

新しいNISAのつみたて投資枠と成長投資枠は、投資対象商品に違いがあります。

NISAは安定した資産形成の支援が目的のため、どちらも高レバレッジ型の投資信託などで利用することはできませんが、つみたて投資枠は現行のつみたてNISA、成長投資枠では現行の一般NISAと同様の金融商品が対象となります。

では、つみたて投資枠と成長投資枠は、どちらをどのように活用すれば良いのでしょうか。

つみたて投資枠をベースに

新しいNISAの活用でおすすめなのは、つみたて投資枠をベースにすることです。

つみたてNISAでは積立形式での運用に適した投資信託・ETFに投資できます。

安定した資産形成に適した投資先なので、まずはつみたて投資枠でコア資産の形成を目指しましょう。

成長投資枠を併用してお金を増やす

資金に余力がある場合は、成長投資枠を併用するのも一つの方法です。

成長投資枠では投資信託以外に株・REITなどにも投資することができます。

そのため、つみたて投資枠で安定した運用を行い、成長投資枠による積極投資を併用すると、より効率的な資産形成を目指すことが可能です。

ただし、成長投資枠の投資先には、つみたて投資枠と比較するとややリスクの高い金融商品が含まれていることを理解しておきましょう。

どちらも長期投資がおすすめ

つみたて投資枠と成長投資枠は、どちらを利用する場合も長期投資がおすすめです。

運用期間が短い場合、増やせる資産の額が少なくなるだけではなく、手元の資金を減らしてしまうリスクが高くなります。

運用期間を長くすることで、リスクとリターンのバランスが平準化され、安定した資産形成を目指すことができます。

新しいNISAの活用はIFAに相談しよう

2024年(令和6年)以降は、いよいよ新しいNISAが適用されます。

NISAはそもそも安定した資産形成を支援する制度ですが、投資先となる金融商品は元本保証されているものではないため、当然ながらお金を減らしてしまうリスクも伴います。

現在は、制度変更前の過渡期でもあり、現行のNISA・つみたてNISAはどうなるのか、つみたて投資枠と成長投資枠はどっちが良いのかなど、分からないことが多いという方もいるのではないでしょうか。

新しいNISA制度の活用方法については、資産運用の専門家であるIFAに相談するのがおすすめです。

ファイナンシャルスタンダードには、現行のNISA制度についてはもちろん、新しいNISAでの変更点についても詳しいIFAが多数在籍しています。

お客様のご要望に合わせた資産運用のアドバイスを行うほか、無料の個別相談会やWebセミナーなども実施しているので、気軽に活用してみてはいかがでしょうか。

新しいNISAの活用方法に関するご相談は、ファイナンシャルスタンダードにお問合せください。