ファイナンシャルプランナー(FP)への無料相談のやり方

個人の投資相談としておすすめは、ファイナンシャルプランナー(FP)への無料相談の活用です。

家計の見直しや老後に関する不安など漠然とした悩みはあるものの、何から見直せばいいのか分からない方も多いのではないでしょうか。

そのような不安に関して、資産運用や投資に関する幅広い知識を持つファイナンシャルプランナーは、これまで投資などの経験がない方をサポートしてくれる心強い存在です。

ファイナンシャル プランナー(FP)の無料相談の種類

ファイナンシャルプランナーの無料相談は、さまざまな主催者によって実施されていますので、それぞれの特徴について説明します。

銀行や証券会社・保険会社などの金融商品を取り扱う会社が、ファイナンシャルプランナーによる無料相談を実施することが多く、店頭に出向いて対面で個別相談を行うスタイルが一般的です。

各金融機関によって異なりますが、各金融機関で取り扱っている金融商品(株式、債券、投資信託、保険など)を中心としたアドバイスが特徴的です。

他にも、市区町村の役所や日本FP協会で積極的に無料相談を行っています。銀行や証券会社などとは異なり、商品の売込みがなく、ライフプラン全般に関わるアドバイスが特徴的です。会場を設けて個別相談会が開催されるだけでなく、電話相談となるケースも珍しくありません。

また、ファイナンシャルプランナーが長期契約(有料)の顧客獲得を目的として、初回だけ無料で相談を受けるケースもあります。商品販売目的の銀行や証券会社や、一般的な相談に限定される公的な相談会と比べると、専門的なアドバイスを受けられることが特徴です。

最近のファイナンシャルプランナーの個別無料相談は、ZOOMなどを活用したオンラインや相談、電話相談が主流になりつつあり、気軽に無料相談が受けられる風潮になってきています。

ファイナンシャルプランナー(FP)無料相談のやり方

ファイナンシャルプランナーに相談する機会を有効に活用するためには、ご自身の資産内容について正確に伝えることが重要となります。

個人の資産や保険に関わる情報を一覧にして持参することが好ましいですが、家計簿や預貯金の明細、保険証券、住宅ローン残高などの書類を整理しておくだけでも、ファイナンシャルプランナーへの相談時には役に立ちます。

資産運用や投資は、ご自身の資産状況や運用可能額などに基づいて個別に計算されるものですので、より具体的なアドバイスを得るためには、お金に関わる情報を可能なかぎりファイナンシャルプランナーに伝えるように努めてください。

ヒアリングした内容に基づきプランナーが計画の策定を行いますが、無料相談の場合には時間に制限があるため、資産内容について細かな分析ができないことから、十分な答えが得られないケースもあります。

長期的な資産運用や投資を計画されている方は、有料での相談や、長期契約なども検討することをおすすめします。

また、いずれの相談についても、投資の計画策定までのサポートが中心になることが多く、実行からメンテナンスまで細かく踏み込んだアドバイスを受けたい場合は、IFA(=独立系ファイナンシャルアドバイザー)に相談するのが良いでしょう。

ファイナンシャルプランナーに相談できること

では、ファイナンシャルプランナーには、何を相談すればよいでしょうか。

新社会人であれば、入社してすぐの研修で、確定拠出年金(企業型)の説明を受けたり、保険会社から保険商品を勧められるような場面がよくあります。

色々説明されて資料をもらったもののよくわからない、勧誘がしつこくて困った、同期が入るから何となく・・・など、思い当たるのではないでしょうか。

つまり、知識がなくてわからない、何が良いのか判断つかない、気がかりだ、不安だ。または、何となく興味がある、投資をしたい、といった「お金に関する」相談であれば、大抵のファイナンシャルプランナーは無料相談で受けています。

例えば・・・

・預金金利が低くて貯蓄の意味がない。良い資産運用はないか?

・保険の相談(今の医療制度に対応しているか、保険に入りすぎていないかなど)

・つみたてNISA、iDeCo、確定拠出年金について知りたい

・「老後2,000万円問題」本当か? 自分も2,000万円貯めないといけないか?

・お金が貯まらない。給与をほぼ使ってしまうがどうしたら?

・子供が生まれたので、教育費を今から準備したい。どうしたら?

・不動産投資が流行っているが、儲かるのか?

・両親が健在なうちに相続対策をしておきたい。具体的な方法は?

ここに、よくある相談を書き出しましたが、人の数だけ悩みはありますし、好奇心も然りです。タダより高いものはないとも言いますが、最後の判断は自分自身です。

注意すべきは、ファイナンシャルプランナーにも得意分野・苦手分野があること。

ファイナンシャルプランナーが属す企業(銀行・証券会社・保険会社・独立系FP会社など)によって、提案内容もアドバイスも異なります。

必ず、数社でアドバイスを受けて、その内容を比較することも大切です。

但し、相続対策や節税対策などのように、税理士業務に拘る内容の場合、ファイナンシャルプランナーは一般的な制度のアドバイスはできますが、個別具体的な相談となる場合は、税理士や弁護士等を紹介するケースがほとんどです。

単なるアドバイスで充分なのか、有料でも個別具体的なアドバイスと対策をとりたいのか、考えは人それぞれですが、悩みが解決できないのであれば、有料相談であってもアドバイスを受けるべきではないでしょうか。

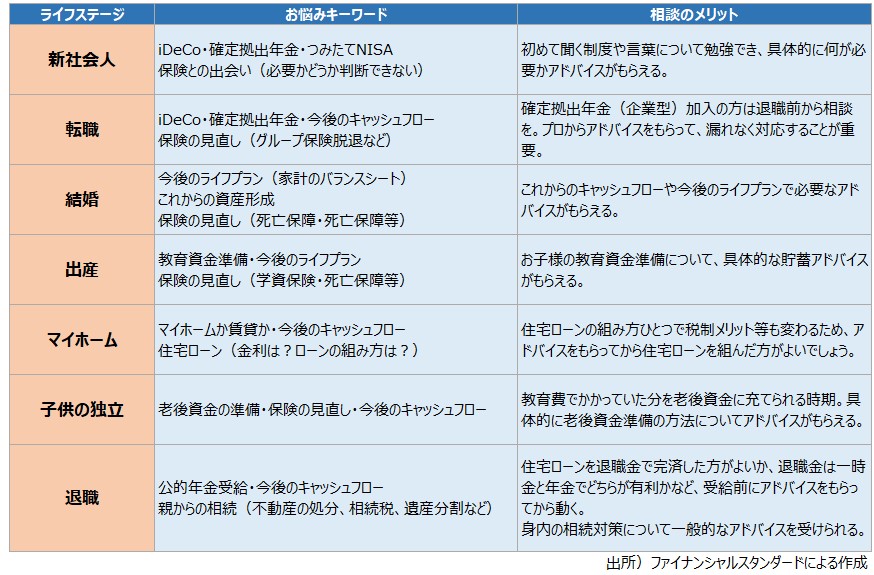

<表1>ライフステージ別ご相談例

ファイナンシャルプランナー(FP)の無料相談の注意点

ご自身の資産状況などを明らかにしてファイナンシャルプランナーに相談する場合には、注意しなければならない点がいくつかあります。

ファイナンシャルプランナーのなかには、特定の金融機関との関係が深く、投資家の利益よりも金融機関の事情や利益を優先するような職業倫理に欠ける人もいます。

また、金融に関する知識がない顧客に対して、びっくりするほどの高金利で元本保証を見せかけた怪しい商品を紹介するような事例も少なからずあります。

このため、医者や病院などと同じようにファイナンシャルプランナーについても、近年、セカンドオピニオンを得ることの重要性が高まっています。

怪しい商品を薦められるケースは論外ですが、特定の金融機関と繋がりのあるファイナンシャルプランナーからは、第三者的立場のアドバイスはなく、その金融機関の商品ありきのアドバイスとなってしまい、最適な投資プランを得ることは難しいです。

特に、金融商品に関するアドバイスを受けたい場合は、金融機関から独立した存在で、かつ信用できるファイナンシャルプランナーや独立系ファイナンシャルアドバイザー(IFA)に相談するように心掛けてください。

最後に

ファイナンシャルプランナーへの無料相談の方法や、注意点などについてまとめました。

無料相談の機会があることは、これまで投資や資産運用の経験がない方にとっては心強いと思いますが、相談方法がわかりにくかったり、何となく敷居が高くて相談しにくかったり、なかには悪質なファイナンシャルプランナーに出会ってしまうケースもあります。

身近にファイナンシャルプランナーが見つからない場合や、すでに相談をしたファイナンシャルプランナーに疑問を感じる場合には、是非ともお気軽にご連絡ください。

他のファイナンシャルプランナーから受けたアドバイスに関しての「セカンドオピニオン」も喜んでお引き受けいたします。

独立系のファイナンシャルプランナーとして、銀行や証券会社・保険会社等の利益を優先するようなことをせず、第三者的な立場から丁寧なアドバイスをさせていただきます。