CASE事例の詳細

- 投資・資産運用相談のFSトップ

- 当社について

- ご相談事例

- 事例の詳細

ご相談内容

お客様からいただいたご相談内容

運用資産に対する日本株式の組入れ割合はどの程度が良いですか?

日本株式よりも世界株式を多く保有するようにしましょう。

「ホームバイアス」が「非合理的な運用」なのはなぜか

人間は身近に感じるものを無意識のうちに選択する傾向があります。これは「ホームバイアス」と言われ、世界中で確認されている傾向です。

投資の世界で言えば、日本人投資家は日本株式の保有割合が多くなる傾向が知られています。実際、アメリカ人なら米国株式、イギリス人なら英国株式の保有割合が同じように多くなっています。

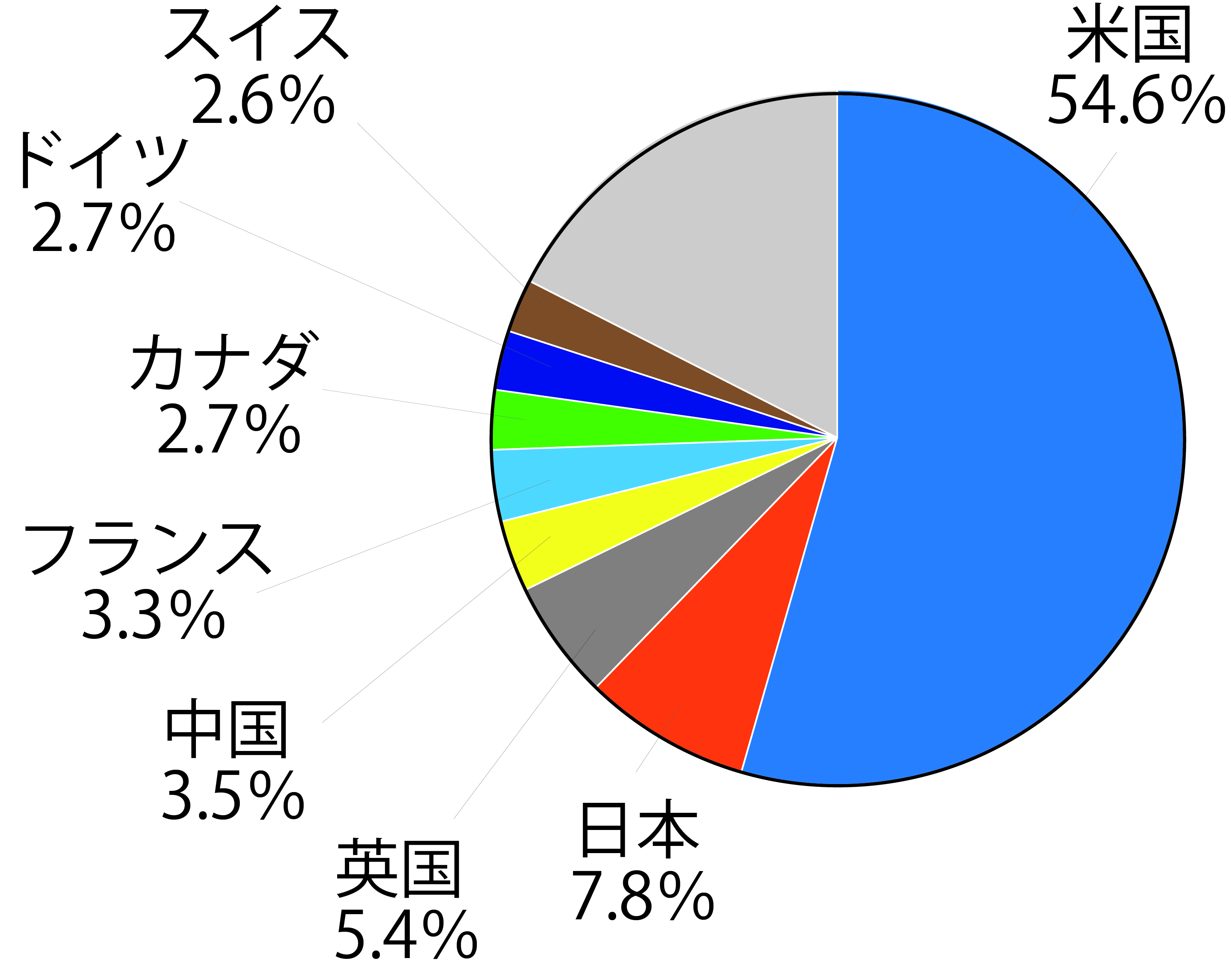

この「ホームバイアス」は、極めて非合理的な行動と言えます。例えば、世界中の上場株式の時価総額は2019年8月時点でおよそ8000兆円を超えていますが、そのうち日本株の占める割合は8%程度です。

株式時価総額とは、ある上場企業の株価に発行済株式数を掛けたものであり、いわゆる株主価値と呼ばれる指標です。日本の上場企業の時価総額はおよそ600兆円、日本で時価総額が最も大きい企業はトヨタ自動車です(約21兆9300億円、2019年夏時点)。理論上はこの金額を払えば、トヨタ自動車の全株式を取得できることになります。

世界における日本株の占める割合が10%以下であるならば、日本株式の保有割合も同程度に抑えることが合理的と言えるのではないでしょうか。

バブル崩壊以降、日本株はざっくり半値程度になりました。しかし、同期間で米国株式は10倍近くになっています。今後も米国株式が上昇するかはわかりませんが、わざわざ特定の国にこだわる理由もないはずです。

あなたが誰かに、「どの国の株式を中心に運用をしていますか?」と質問したとき、「ニュージーランドです」という答えが返ってきたら、「えっ! ニュージーランド? なぜ?」と思いませんか?

ニュージーランド株式が世界の株式市場に占める割合は、約0.1%程度です。しかし、ニュージーランド人の多くは、ホームバイアスで自国株式を多く保有しているのです。そう聞くと、「ホームバイアスは必ずしも合理的とは言えない」と、感じられるのではないでしょうか。

ホームバイアスは国に限らず、さまざまな分野で起こることが確認されています。例えば、製造業の会社に勤めている人は同業種の企業の株式を保有するケースが多いようです。人間はあらゆるシーンで、自分にとってなじみのある選択肢を無意識のうちに選択してしまう傾向があるようです。しかし、それは必ずしも合理的な選択とは言えません。

卵を一つの籠に盛ると「全滅の危険性」あり

質問の日本株式の組入れ割合についてですが、基本的には各国の株式時価総額に応じた投資割合を目安にすれば良いでしょう。参照する指数により違いはありますが、だいたい米国株式が50%~60%を占めることになります。

また、自分で調整することは難しいと思いますので、投資信託を利用することをおすすめします。「全世界株式ファンド」など、世界中の株式市場に投資する投資信託は数多く存在しています。さまざまな国の成長機会を幅広く獲得するという意味においては、ホームバイアスは大きな弊害になります。それと同時に、リスク分散の観点からもホームバイアスは有害です。

極端な例ですが、日本国内に資産が偏在している状態で日本に重大なリスクが生じたらどうなるでしょうか。よくリスク分散を説明する際に、「卵は一つの籠に盛るな」という言葉が使われますが、ホームバイアスは特定の資産に偏りができてしまうため、不測の事態が起こった際に大きな損害を被ってしまう可能性があります。

ホームバイアスは、人間が無意識のうちに陥りがちな典型的・非合理的行動と言えます。このような非合理的な行動を回避するためには、運用のルールを定めて規律を持った運用を行っていく必要があります。