現在はインフレや低金利環境が続いており、2000万円を現預金にしておくことは資産を守るうえでリスクが伴います。

インフレや低金利の影響で、現預金の実質的な価値が減少する恐れがあります。したがって、預貯金だけに頼らず、資産運用を検討することが重要です。資産運用によって、預貯金だけでは得られないリターンを得ることができ、リスクを分散しながら資産を増やすことが可能です。

本記事では、資産運用を検討する際の理由や運用方法について解説し、2000万円をどのように活用するかを考えるための参考にしていただける内容をお届けします。

2000万円の預貯金があるなら資産運用がおすすめ!

2000万円の預金を持っている場合、そのまま預けておくだけでは資産が目減りしてしまう可能性があります。低金利やインフレの影響を受けるなか、資産を守り、増やすためには積極的な運用が必要です。預金だけに頼らず、さまざまな運用方法を検討することで、資産の価値を保ちながら効率的に増やすことが可能です。

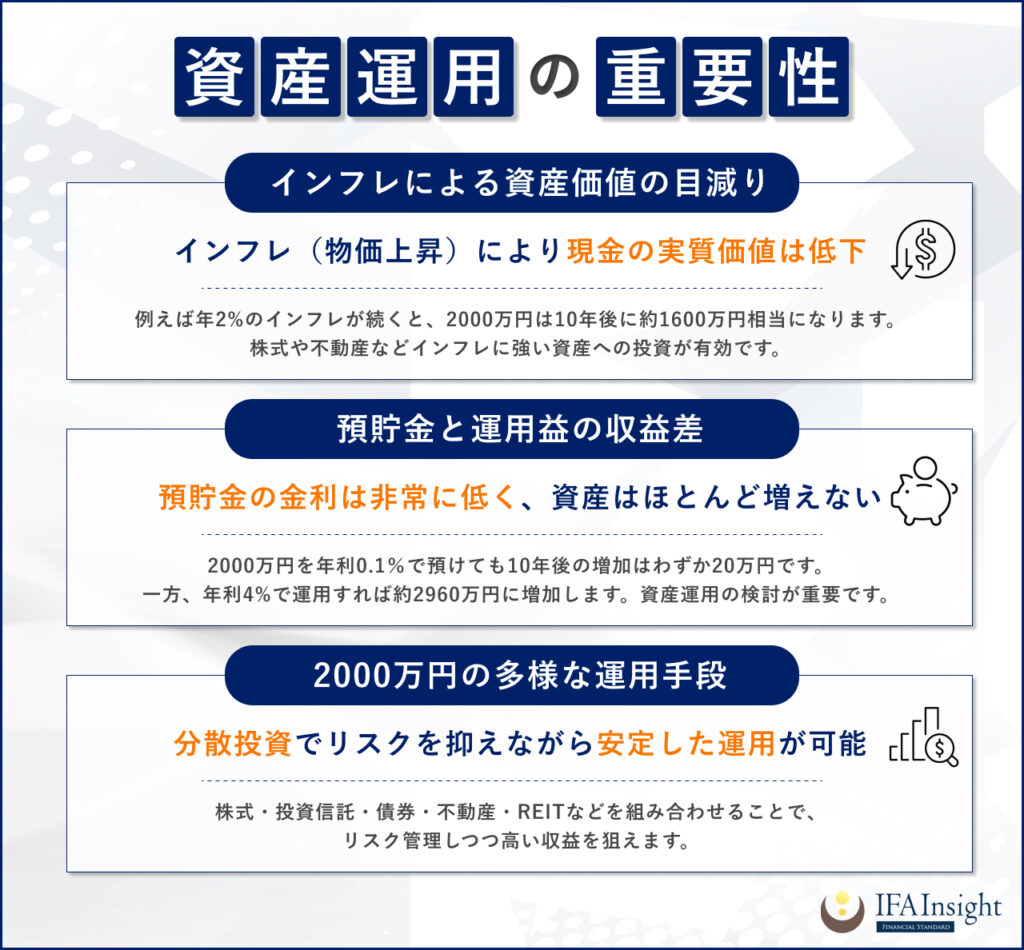

ここでは、資産運用をおすすめする理由であるインフレによる資産価値の減少や預貯金と運用の収益率の差について触れます。さらに2000万円という金額を活用した多様な運用手段についてご紹介します。

インフレで資産価値が目減りする

インフレとは物価が上昇することで、通常毎年数パーセント程度のインフレが発生します。2000万円の預貯金があった場合、インフレによってその実質的な価値が減少します。例えば、年率2%のインフレが続くと、10年後には2000万円が約1600万円相当の価値に減る計算です。

これに対抗するためには、株式や不動産などの資産運用が重要です。インフレに強い資産で運用することで、資産の価値を保つことができます。

預貯金と運用の収益率には大きな差がある

預貯金の金利は、現在ほとんどの場合非常に低いため、2000万円を預けていてもその増加は限られています。例えば、年利0.1%の定期預金で2000万円を運用した場合、10年後には得られる利息はわずか20万円に過ぎません。この収益はインフレの影響を考慮すると、実質的には資産が増えているとは言えません。

一方、株式や投資信託、不動産などの資産運用では、年平均で数パーセントのリターンを期待することができます。例えば、年利4%で運用した場合、10年間で2000万円は約2960万円に増えます。このように、資産運用を行うことで、預金では得られない高い収益を上げることができるため、効率的に資産を増やすためには運用を検討することが有益です。

定期預金(年利0.1%)の場合: 2000万円 約2020万円(+20万円)

投資信託(年利4%)の場合: 2000万円 約2960万円(+960万円)

2000万円あれば多様な運用手段の活用が可能

2000万円という資産を使うことで、複数の投資先に分散投資でき、リスクを抑えながら安定した運用が可能になります。

例えば、株式や投資信託を中心に投資しつつ、一部は安定性の高い債券や定期預金に回すことで、リスクをコントロールしながらリターンを最大化することができます。また、不動産投資やREIT(不動産投資信託)を活用することで、さらに多様な運用方法を取り入れることができます。

資産運用を成功させるためには、適切な運用手段の組み合わせが重要であり、運用手段を多様化することで、リスクを管理しつつ高い収益を狙うことができます。

2000万円の運用方法は性格によって異なる

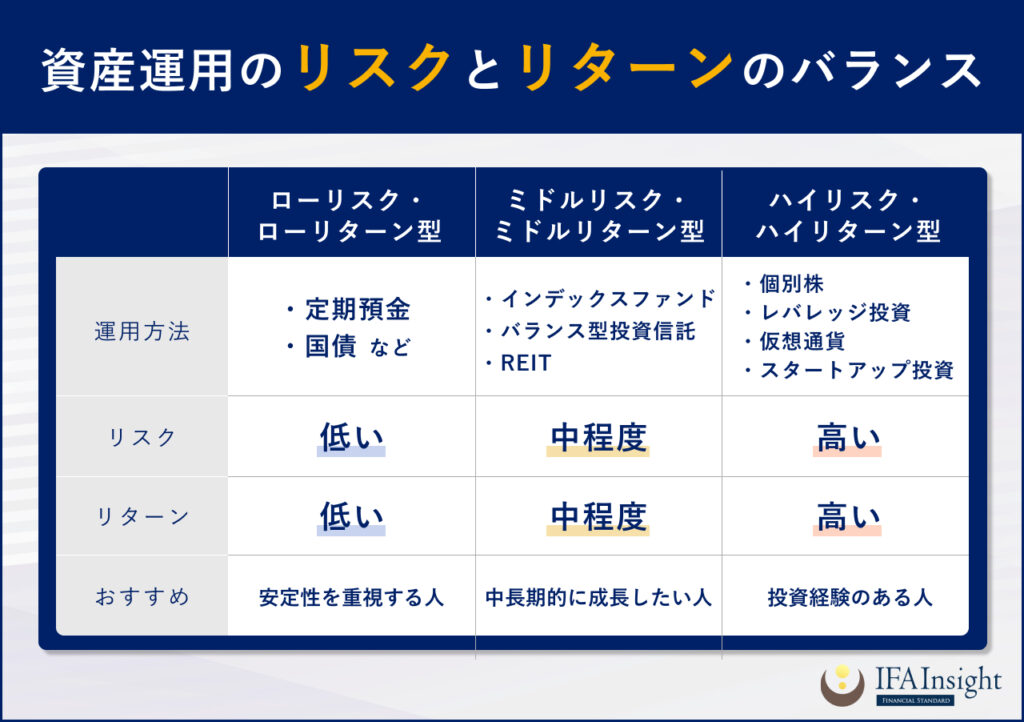

2000万円の資産運用方法は、その人の性格やリスクに対する考え方によって大きく異なります。

運用を行う際には、自分のリスク許容度や運用の目的をしっかりと考え、適切な方法を選ぶことが重要です。リスクを抑えた安定志向の運用から、大きなリターンを狙う積極的な運用まで、選択肢は多岐にわたります。

それぞれの特徴を理解し、自分に最適な運用方法を見つけましょう。

自分に最適な投資方法は?

| 運用タイプ | リスク | リターン | 適した投資家 |

|---|---|---|---|

| ローリスク・ ローリターン型 | 低い | 低い | 堅実な資産運用を好む人 |

| ミドルリスク・ ミドルリターン型 | 中程度 | 中程度 | 安定した収益を目指す人 |

| ハイリスク・ ハイリターン型 | 高い | 高い | 短期間で資産を増やしたい人 |

堅実な資産運用を好むならローリスク・ローリターン

堅実な資産運用を好む方は、リスクをできるだけ抑えたローリスク・ローリターン型の運用が適しています。

これらの運用方法では、主に安全性の高い資産に投資を行い、リスクを最小限に抑えながら少しずつ資産を増やしていきます。具体的には、定期預金や国債、低リスクの債券投資などが該当します。これらは元本保証があり、リスクが少ないため、安心して運用を行うことができます。

リターンも限られるため、資産を急激に増やすことは難しいですが、安定して運用したいと考える人には非常に有効な手段です。堅実な運用を選ぶことによって、資産を守りながら着実に増加させることが可能となります。

安定した収益を目指すならミドルリスク・ミドルリターン

安定した収益を目指しつつ、ある程度のリスクも許容できる人には、ミドルリスク・ミドルリターン型の運用が適しています。

このタイプの運用方法は、リスクを抑えつつも、ある程度のリターンを狙うことができるため、安定した成長を望む人に向いています。具体的には、株式投資におけるインデックスファンドや、バランス型の投資信託が代表的な例です。これらの運用方法は、個別の株式よりもリスクが分散されているため、急激な価格変動による大きな損失を避けながら、中長期的に安定したリターンを得ることができます。また、不動産投資信託(REIT)も選択肢の一つです。

ミドルリスク・ミドルリターン型は、堅実ながらも多少のリスクを取り、安定した収益を求める人にとって理想的な運用方法と言えるでしょう。

短期間で資産を増やしたいならハイリスク・ハイリターン

短期間で資産を大きく増やしたい方には、ハイリスク・ハイリターン型の運用が向いています。

この運用方法は、リスクを大きく取ることで高いリターンを狙う戦略です。具体的には、個別株の投資や、レバレッジを活用した投資、仮想通貨やスタートアップ企業への投資などがこれに該当します。これらは短期間で急激に資産を増やす可能性を秘めていますが、その分リスクも大きいため、元本割れのリスクも高いことを理解しておく必要があります。

それぞれの運用方法にはメリットとデメリットがありますが、自分に合った方法で運用を行うことが、長期的な資産形成において重要なポイントとなります。

2000万円の運用方法をリスク別に紹介

リスクを抑えた安定志向の運用から、大きなリターンを狙う積極的な運用まで、選択肢は多岐にわたります。それぞれの特徴を理解し、自分に最適な運用方法を見つけましょう。

以下に具体的な運用方法を紹介しますが、あくまで参考の一例であり、運用する際には各運用方法の詳細をよく理解し、自己のリスク許容度に応じて選択することが重要です。

ローリスク・ローリターン型(期待リターン1〜3%)

ローリスク・ローリターン型の運用方法は、資産を安全に運用したいと考える方に適しています。このタイプでは、大きなリスクを取らずに安定した運用を目指し、主に預金や債券といった安全性の高い金融商品が利用されます。

以下に、具体的な運用方法として定期預金と国債・地方債の2つを紹介します。

定期預金

定期預金(年利0.3%)の場合: 2000万円 約2048万円(+48万円)

定期預金は、銀行にお金を一定期間預けることで金利を得られる運用方法で、非常に安全性が高いとされています。

日本では、定期預金の金利は現在0.02%〜0.4%程度となっており、金利が低い環境が続いていますが、元本保証があり、預金保険制度によって最大1000万円まで保護されるため、非常に安心して運用できます。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 定期預金 | 0.02% ~0.4% | 元本保証、流動性あり | 非常に低リスク インフレリスクあり |

定期預金のメリットは、元本保証があるため、投資した資産が減少するリスクがない点です。また、預金保険制度が適用されるため、万が一銀行が破綻しても1000万円まで保護されることが確約されています。このため、極めて安全な運用方法と言えます。

一方で、デメリットはリターンの低さです。金利が低いため、2000万円を定期預金に預けても得られる利息は非常に少なく、例えば年利0.3%で運用した場合、年間の利息は約6万円程度となります。インフレの影響を受けることもあるため、インフレが進行している時期では実質的に資産が目減りする可能性も考えられます。

定期預金のメリット・デメリット

| メリット | デメリット |

|---|---|

| 元本保証がある 預金保険制度の対象となるメリット | 金利が低い 資産運用には向いていないデメリット |

国債・地方債

国債・地方債(年利1%)の場合: 2000万円 約2209万円(+209万円)

国債や地方債は、日本政府や地方自治体が発行する債券で、安全性が高い運用方法として人気があります。

金利は0.4%〜1.8%程度で、満期時に投資金額が全額返還されるため、元本保証の性質を持っています。しかし、国債や地方債は満期前に売却する場合、市場金利の変動により元本割れリスクが発生することがあります。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 国債・地方債 | 0.4% ~1.8% | 元本割れなし | 低リスク 発行体の信用リスクあり |

国債・地方債の最大の魅力は、比較的安定した金利を提供してくれる点です。国債は国が発行する債券、地方債は地方公共団体が発行する債であり、リスクが極めて低い投資商品と言えます。利子は半年に1回支払われ、元本は満期時に償還されます。ただし、割引国債は、途中での利払いは行われず、満期時に額面金額で償還されることになります。

ただし、注意が必要なのは、途中で売却する際には元本割れが発生するリスクがあることです。特に金利が上昇した場合、既発行の債券の価値が下がるため、売却時には損失を被る可能性があります。満期まで保有すれば元本が返還されるので、長期的な視点で運用することが推奨されます。

これらの運用方法は、元本保証があり、安全性が高いため、安定した運用を望む方には適していますが、リターンが低いため、急激な資産増加を狙うには向いていません。ローリスクで安定した資産運用をしたい方にとっては、理想的な選択肢となります。

国債・地方債のメリット・デメリット

| メリット | デメリット |

|---|---|

| 安全性が高い 満期時に投資金額が全額返還される | 金利が低い すぐに換金できない 途中で売却すると元本割れリスクがある |

ミドルリスク・ミドルリターン型(期待リターン3〜5%)

ミドルリスク・ミドルリターン型の運用方法は、リスクとリターンのバランスを重視する投資家に適しています。リスクを適度に取ることで、安定的な収益を目指し、過度なリスクを避けながらも資産を増やすことが可能です。

以下では、投資信託、不動産投資・REIT、バランスファンドの3つの運用方法について詳しく解説します。

投資信託

投資信託(年利4%)の場合: 2000万円 約2960万円(+960万円)

投資信託は、複数の資産に分散投資を行うことで、リスクを抑えながらリターンを得る方法です。専門家によって運用されるため、初心者でも手軽に多様な資産に投資できるのが魅力です。

投資信託には、株式型、債券型、バランス型などさまざまな種類がありますが、いずれも複数の資産に分散することでリスクの低減を図ります。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 投資信託 | 2% ~ 7% | 分散投資 プロによる運用 | 中リスク 市場の変動リスクあり |

投資信託の最大の利点は、プロによる運用管理が行われる点です。投資の専門家が市場を分析し、最適なポートフォリオを組んでくれるため、投資家は自分で銘柄を選ぶ手間が省けます。

投資信託のメリット・デメリット

| メリット | デメリット |

|---|---|

| 資産運用のプロに任せられる 分散投資が可能 | 運用コストがかかる 元本保証はない |

不動産投資・REIT

不動産投資・REIT(年利5%)の場合: 2000万円 約3258万円(+1258万円)

不動産投資は、物件を所有し、家賃収入を得る方法です。特にREIT(不動産投資信託)を利用することで、少額で不動産投資を行うことができ、安定した収益を得やすいというメリットがあります。REITは、複数の不動産に分散投資されているため、個別物件のリスクを軽減できます。家賃収入は年率4〜6%程度のリターンを見込める場合が多く、比較的安定した収益が得られます。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 不動産投資・REIT | 3% ~ 7% | 賃料収入やキャピタルゲインを狙う | 中~高リスク 市場・流動性リスクあり |

不動産投資のデメリットは、空室リスクや修繕費用です。特に不動産市場が冷え込んでいる時期や地域によっては、空室率が上がり、収益が減少する可能性があります。また、物件の老朽化に伴い、修繕費用が発生することも考慮しておく必要があります。しかし、安定した収益を得られるため、長期的に資産形成を行いたい方にとっては有力な選択肢です。

バランスファンド

バランスファンド(年利4%)の場合: 2000万円 約2960万円(+960万円)

バランスファンドは、株式と債券を組み合わせた運用方法で、リスクを抑えつつ適度なリターンを狙うことができます。

株式部分でリターンを期待し、債券部分でリスクを分散するため、市場の変動に強い特性を持ちます。特に、長期投資を前提とした運用方法として適しており、安定した資産形成を目指す人に人気です。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| バランスファンド | 3% ~ 6% | 株式、債券、不動産など複数の資産クラスに投資 | 中リスク 分散投資によりリスク軽減 |

バランスファンドは、リスク分散効果が高いため、資産全体のボラティリティを低く抑えつつ、長期的に安定したリターンを得やすい特徴があります。特に、株式市場の上昇時にはリターンが期待でき、債券市場の安定性がリスクを抑える役割を果たします。投資家はリスク許容度に応じて資産配分を選ぶことができるため、自分に合った運用方法を選択できる点も魅力です。

これらの運用方法は、長期的に安定した収益を狙いながらも、過度なリスクを取らずにバランスを取ることが可能です。リスクを分散し、堅実に資産を増やすことができます。

ハイリスク・ハイリターン型(期待リターン5%以上)

ハイリスク・ハイリターン型の運用方法は、リスクを積極的に取ることで高いリターンを狙う戦略です。このタイプの運用方法では、リターンが高い分、価格変動も大きくなるため、短期間での資産増加を目指す人に適しています。

以下に、外国株式、新興国株式・債券、仮想通貨の3つの運用方法について解説します。

外国株式

外国株式(年利7%)の場合: 2000万円 約3934万円(+1934万円)

外国株式への投資は、特にアメリカや欧州、アジアなどの成長市場にアクセスできるため、比較的リターンが高く、米国市場やテクノロジー企業への投資は、過去に大きなリターンを上げてきました。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 外国株式 | 5% ~ 10% | 高い成長性、国際的な分散投資 | 高リスク 為替・経済リスクあり |

外国株式のメリットは、特に成長性の高い市場での高いリターンが期待できる点です。しかし、外国株式には為替リスクや市場の変動に対するリスクが伴います。また、地政学的な影響や経済動向によって変動しやすいため、市場の動向を注意深く見る必要があります。

外国株式のメリット・デメリット

| メリット | デメリット |

|---|---|

| 比較的リターンが高い 海外の優良セクター・企業に投資できる | 為替リスクや株価変動リスク 元本保証がない |

新興国株式・債券

新興国株式・債券(年利8%)の場合: 2000万円 約4318万円(+2318万円)

新興国株式や債券への投資は、高い成長率を期待できる一方で、政治リスクや為替リスクが大きいという特徴があります。

新興国の株式や債券は、成長率が高い国々での投資機会を提供しますが、その分、政治的な不安定さやインフレ、通貨の価値が急激に変動するリスクを避けられません。また、株式市場が未発展な国では、企業の経営が不安定な場合もあります。

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 新興国株式・債券 | 6% ~ 12% | 高成長可能性 リスクプレミアム | 高リスク 政治・経済リスクあり |

暗号資産

暗号資産への投資は、近年急速に注目を集めています。特にビットコインやイーサリアムなどは、過去に急激な値上がりを見せたため、リターンを大きく得るチャンスがあります。しかし、価格の変動が非常に激しく、高いリスクが伴うためリスクを十分に理解した上で投資を行う必要があります。

2000万円を資産運用した場合のシミュレーション

| 運用方法 | 期待利回り(年利) | 特徴 | リスク |

|---|---|---|---|

| 暗号資産 | – | 高いリターンの可能性 ブロックチェーン技術 | 非常に高リスク 価格の変動が激しい |

暗号資産のメリット・デメリット

| メリット | デメリット |

|---|---|

| 短期間で大きなリターンを狙える いつでも少額から取引可能 | 価格変動が激しくハイリスク 法規制やセキュリティ上のリスク 税務申告が必要(所得税の総合課税の対象) |

2000万円を資産運用した場合のシミュレーション

資産運用を行うことで、元本をどのように増やすことができるか、さまざまなリスクとリターンを考慮したシミュレーションをご紹介します。

シミュレーションの前提として、運用方法ごとに異なるリターン率(低リスク〜高リスク)を設定し、運用期間を10年間としています。

運用金額:2000万円

運用期間:10年間

期待リターン(年率)

- ローリスク・ローリターン型(定期預金):年利0.3%

- ミドルリスク・ミドルリターン型(投資信託、REIT):年利4%

- ハイリスク・ハイリターン型(外国株式、仮想通貨):年利8%

シミュレーション結果

| 運用方法 | 期待利回り(年利) | 10年後の運用額 | 利益額 |

|---|---|---|---|

| ローリスク・ ローリターン型 | 0.3% | 2,061万円 | +61万円 |

| ミドルリスク・ ミドルリターン型 | 4% | 2,960万円 | +960万円 |

| ハイリスク・ ハイリターン型 | 8% | 4,316万円 | +2,316万円 |

上記の表では、2000万円を10年間運用した場合のシミュレーション結果を示しています。

10年間で61万円の利益を得ることができます。元本はほぼ安全に増えますが、リターンは控えめです。

10年間で960万円の利益を得ることができ、資産が2.96倍に増加します。リスクを取ることで、安定したリターンを得ることが可能です。

10年間で2,316万円の利益を得ることができ、資産が約2.16倍に増加します。リスクは高いものの、リターンも大きいため、積極的に運用したい人にとって魅力的です。

このシミュレーションから、資産運用によって資産は着実に増加し、特にリスクを取った運用(ハイリスク・ハイリターン型)で大きなリターンを期待できることが分かります。しかし、高リスクの運用は損失のリスクも伴うため、自身のリスク許容度に応じた運用方法を選ぶことが重要です。

2000万円を資産運用する際の5つのリスク

資産運用には大きなリターンを狙う一方で、リスクも伴います。特に、予測できない市場の変動や金融機関の破綻など、さまざまなリスクが存在します。

市場リスク(価格変動リスク)

市場リスクとは、経済全体や市場の動向によって資産価格が変動するリスクのことです。投資対象がどれほど優良であっても、市場全体が下落すると価格が下がる可能性があります。

信用リスク(倒産リスク)

投資した企業や金融機関が破綻するリスクです。例えば、社債に投資している場合、その企業が倒産すると利息が支払われず、元本が戻らない可能性があります。

流動性リスク

資産を売却したいときにすぐに売れないリスクです。不動産や一部の債券は、売却したくても買い手が見つからない場合があります。

金利リスク

金利が変動することで、特に債券価格に影響を及ぼします。一般的に金利が上がると債券価格は下落し、金利が下がると債券価格は上昇します。

為替リスク

外国株や海外債券に投資する場合、円と外貨の為替レートの変動によって、資産価値が変動するリスクがあります。例えば、米国株に投資していると、円高になると円換算の資産価値が下がります。

資産運用はリスクを伴うため、事前にリスクを理解し、計画的に運用を行うことが求められます。

2000万円を資産運用する際の注意点

資産運用を行う際、適切な戦略と計画を立てることは非常に重要です。2000万円という大きな金額を運用する場合、リスクを管理し、将来的なリターンを最大化するためのポイントを押さえる必要があります。以下では、ポートフォリオの理解、目標設定、そして分散投資の重要性について解説します。

ポートフォリオについて理解する

ポートフォリオとは、複数の異なる資産に分散投資を行うことで、リスクを管理し、リターンを最大化するための手法です。2000万円という大きな金額を運用する際、ポートフォリオの構築は非常に重要です。

適切にポートフォリオを組むことで、特定の資産クラスに依存するリスクを減らし、全体として安定した運用を目指すことができます。

ポートフォリオの作成方法

ポートフォリオを構築する際の基本的なステップは次の通りです。

STEP1:リスク許容度を確認

自分がどれだけリスクを取れるかを判断します。リスクを取れるなら株式を多めに、低リスク希望なら債券や現金中心にします。

STEP2:資産クラスの選定と配分

株式、債券、不動産、現金の各資産クラスに配分します。例えば、リスク中程度なら株式40%、債券40%、不動産15%、現金5%という配分が一例です。

STEP3:分散投資とリバランス

同じ資産クラス内でも国別や業種別に分散し、定期的にポートフォリオを見直します。

資産運用の目標を設定する

資産運用を始める前に、自分の運用目的や目標を明確にすることが大切です。

目標設定がなければ、運用の方向性が定まらず、投資戦略が曖昧になってしまう可能性があります。例えば、「老後資金を作りたい」「住宅購入資金を準備したい」「子どもの教育資金を積み立てたい」といった具体的な目標を設定することで、それに見合った運用方法を選ぶことができます。

目標設定のステップ

STEP1:目的を明確に

例えば、老後資金、住宅購入資金、教育資金など、目的を定めます。

STEP2:目標金額と運用期間を決定

目標金額と達成までの期間を決めます。老後資金なら30年後、教育資金なら10年後というように具体的に設定します。

STEP3:リスク許容度を考慮

目標に応じて、運用期間やリスク許容度を考慮することが必要です。短期的な目標には低リスクで安定的な運用が適しており、長期的な目標であれば高リスク・高リターン型の投資が有効になることもあります。

目標を達成するために定期的に進捗を確認し、必要に応じて調整を行いましょう。

目標設定の具体例

住宅購入資金:5年後に300万円を準備するため、短期の安定した運用を選びます。リスクを最小限に抑え、債券や現金を中心に運用することが適切です。

老後資金:30年後に1000万円を準備するため、年利3%で運用する場合、毎月どれくらい積立てる必要があるか計算します。目標達成のために必要な月額投資額を算出し、その金額に合わせたポートフォリオを組みます。

分散投資でリスクを抑える

資産運用において最も重要なのは「分散投資」です。分散投資は、複数の資産クラスや銘柄に投資することで、特定の資産が不調でも全体の損失を抑えることができる手法です。特定の銘柄や資産に依存することなく、リスクを広く分散することによって、運用全体の安定性を高めることができます。

2000万円の運用においても、例えば株式、債券、不動産、外国資産、現金などに分散して投資することで、1つの資産クラスが市場の変動によって大きく下落した場合でも、他の資産がその損失をカバーできる可能性があります。特に高リスクな株式や新興国市場への投資はリターンが大きい一方で、リスクも高いため、ポートフォリオの中でバランスを取ることが求められます。

分散投資をすることで、投資のパフォーマンスが安定し、長期的な視点でリスクを軽減しながら利益を上げることができます。また、異なる資産に投資することで、経済状況や金利、為替などの影響を受けにくくすることもできます。

2000万円の資産運用はプロや専門家に相談しよう

資産運用を始める際、専門家に相談することは非常に重要です。特に2000万円という大きな金額を運用する場合、経験豊富なプロに助言を求めることで、より効果的な運用が可能となります。

以下では、どのような専門家に相談すべきか、そのメリットについて解説します。

誰に相談すればいい?

資産運用に関するアドバイスを受けるには、いくつかの選択肢があります。それぞれに特徴があるため、相談先を選ぶ際には自分のニーズに合った専門家を選ぶことが大切です。

銀行のアドバイザー

| メリット | デメリット |

|---|---|

| 定期預金や投資信託など、銀行が提供する金融商品に関するアドバイスが受けられます。 銀行で取り扱っている商品については、信頼性が高く、安心して相談できる場合が多いです。 | 自社商品の販売が主な目的であるため、選択肢が限られる場合があります。 他の金融商品についての提案が少ないため、幅広い運用方法を探している場合には物足りなさを感じることがあります。 |

証券会社のアドバイザー

| メリット | デメリット |

|---|---|

| 株式、債券、投資信託、ETFなど、幅広い金融商品を取り扱っており、リスク許容度や投資目的に合わせた多様な選択肢を提供してくれます。 株式や債券など、資産運用においてより積極的な戦略を取りたい方に向いています。 | 販売手数料が高い場合があります。 資産運用に関するアドバイスが、投資商品の売買に重点を置かれることが多く、より全体的なプランニングには物足りなさを感じることがあります。 |

IFA(独立系ファイナンシャルアドバイザー)

| メリット | デメリット |

|---|---|

| IFAは特定の金融機関に属さないため、他の金融機関の商品を自由に取り扱い、客観的かつ独立したアドバイスを提供してくれます。 自分のライフプランや目標に合わせたオーダーメイドの資産運用プランを提案してもらえます。 | 相談費用が発生するIFAもあります。 事業規模やアドバイザーの経験によっては、サポート内容に差が出ることがあります。 |

資産運用をプロに相談するメリット

資産運用をプロに相談する最大のメリットは、効率的な運用が可能になることです。経験豊富なアドバイザーは、投資家のリスク許容度や目標をもとに最適な運用方法を迅速に見つけ、提案してくれます。また、長年の経験に基づく知識を活かし、運用の選択肢を広げることができるため、より高いリターンを目指すことが可能です。

さらに、プロに相談することで、安心感のある運用が実現します。専門家の客観的な分析を受けることができるため、感情に左右されることなく、冷静で理論的な投資判断ができます。感情的な判断や焦りからくる投資ミスを避け、長期的な視点で資産を増やすことができます。

このように、専門家のアドバイスを受けることで、投資のリスクを抑えながら効率的に運用が進められます。

運用の相談ならファイナンシャルスタンダード

金融商品の選び方や資産運用について不安をお持ちの方は、ぜひIFA(独立系ファイナンシャルアドバイザー)にご相談ください。

ファイナンシャルスタンダードには、豊富な知識を持つIFAが多数在籍しています。

無料の個別相談を随時承っており、オンライン相談も可能ですので、ぜひお気軽にご活用ください。

資産運用にご興味がある方は

お気軽にご相談ください

\今すぐ相談! /

まとめ

資産運用を成功させるためには、プロのアドバイスが不可欠です。特に2000万円という大きな金額を運用する場合、専門家のアドバイスを受けることで、リスクを管理しながら最適な運用方法を見つけることができます。

銀行や証券会社、IFAなど、さまざまな相談先があるため、自分に合った専門家を選ぶことが重要です。プロの支援を受けることで、効率的かつ安心して資産運用を進めることができるでしょう。