なぜ日本では長期国際分散投資が普及しないのか

米国のIFAに聞いてみるとアメリカ人は当然のように実践できているという長期国際分散投資。

資産運用では王道中の王道なはずの投資方法ですが、運用のアドバイスを日々させていただいている中で、この投資方法を10年継続している個人投資家に出会うことは皆無といっていいほどです。

1、結論 なぜ長期国際分散投資が出来ないのか

新聞などで頻繁に個人投資家の投資信託の平均保有期間が短いという記事を見ます。投資信託は長期でそのままにしておけば良いわけですが、なぜ日本の個人投資家は長期投資が出来ない(途中で売却してしまう)のでしょうか。

結論から申し上げると“期待リターンとリスク”の概念が理解できていないからだろうと考えます。

期待リターンとリスクが理解できていないと、「投資の運用成績=マーケット(投資のタイミング)次第」と考えてしまいます。そうした考え方の場合、相場が上がれば利益確定し、下がれば不安になり売却してしまうという投資行動をとりがちになります。

本来長期国際分散投資はマーケットのタイミングで投資判断を行う投資法ではありません。ですから期待リターンの考え方を理解せずに長期国際分散投資を実現することは非常に難しいのです。

〈個人投資家に長期投資が難しい理由〉

- 期待リターン・リスクの理解

- ⇓

- マーケット(投資のタイミング)で売買してしまう(マーケット・アプローチ)

- ⇓

- 短期売買になる。

〈本来個人投資家が取るべき正しい投資法〉

- 期待リターン・リスクの理解

- ⇓

- アセット・ロケーションの決定

- ⇓

- アセット・アロケーションを踏まえた商品選択

- ⇓

- 長期投資

この正しい投資法を理論的に納得して実現することは難しいものです。そこで、次のアプローチが重要になるのではないかと考えます。

〈個人投資家が長期投資をするために〉

- 目標設定(ゴールベースアプローチ)

- ⇓

- 商品の“推奨”(商品選択の際に個人投資家に選択肢を増やしすぎない)

- ⇓

- 途中解約をしにくい仕組みづくり・優遇税制の活用

- ⇓

- 長期投資による成功体験

もしくは

- 目標設定(ゴールベースアプローチ)

- ⇓

- 運用期間中に安心できる(変動幅の少ない)投資法

- ⇓

- オルタナティブ投資の活用による低ボラティリティ戦略の採用

- ⇓

- 長期投資による成功体験

2、期待リターンとリスクを理解せずに国際分散投資をしても続かない。

・期待リターンとは

期待リターンとは、投資家が投資する資産に対して今後その資産から得られるであろう平均的なリターンのことです。期待リターンの求め方は、ビルティングブロック方式、ヒストリカルデータ方式(過去の実績の平均値)、シナリオアプローチ方式など様々な手法があり、運用会社や年金基金などにより独自の手法を部分的(または全面的)に活用しています。

あくまで不確実な将来を予測するものですので、確実な数字ではありませんが、現時点の経済情勢から期待できるリターンを論理的に算出するのです。

独自に算出した期待リターンを公開している運用会社も複数あります。

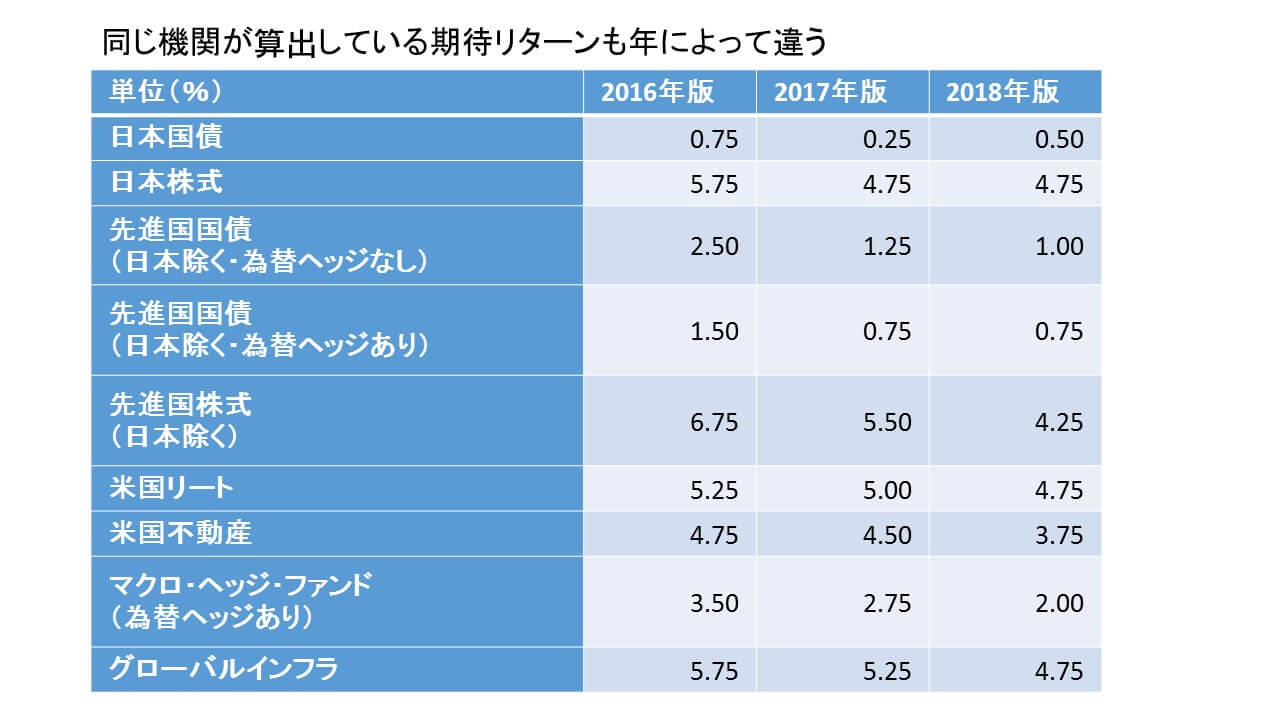

期待リターンは金利情勢やGDP成長率など様々な要素で変化します。ですから短期間で期待リターンが変化することもあります。日本国債を例に挙げると昨年公表していた期待リターンは0.75%だったが、今年は0.25%だった、ということが頻繁にあります。あくまでその時点での予測値となることには注意が必要です。

出所)https://www.jpmorganasset.co.jp/jpec/ja/topics/2017/pdf/pressrelease_20170220.pdf

https://www.jpmorganasset.co.jp/jpec/ja/promotion/ltcma2018/matrices.html

算出方法ではビルディングブロック方式が一般的と言われます。

例えば日本株式の期待リターンを求めるときには

日本株式の期待リターン=日本のGDP成長率+予想配当利回り+期待インフレ率

といった各項目の積み上げで期待リターンを計算することが多くあります。

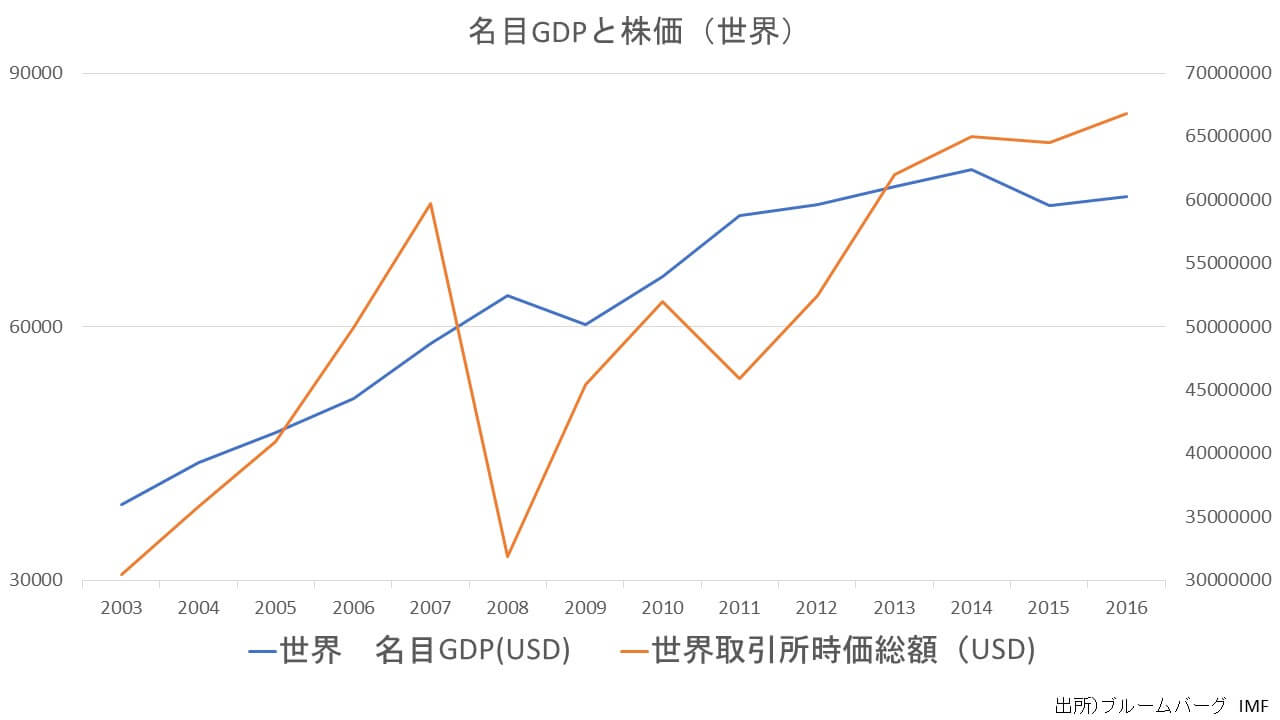

GDPを利用する理由は、企業の経済活動の平均的な伸びがGDP成長率に収斂する傾向が見られることに基づいています。ですから日本株式の平均的な期待リターンはGDP+配当+インフレ率で求めようという考え方です。

GDPの拡大とともに世界的に株価は上昇しているため、GDP成長率と株価の関係については、期待リターンの算出にGDPを利用することは合理的なのではないでしょうか。

GDP成長率はIMFなどが公表している数値を利用することもあれば、独自に算出するところもあります。また、“GDP成長率は今後○年間”といった決まりはなく、各社が独自に算出しているため、会社ごとに誤差が多いことには注意が必要です。

そして期待リターンは現時点では○年間保有し続けていたら年率●%程度上昇するだろう、という予測値のため、保有期間中の価格変動は考慮していません。

日本でも人気のあるファンドラップは、各資産の期待リターンをもとにして、目標とするリターン(または成長コース・基本コース・安定コースなど)を選択し、目標リターンに対して最もリスクが少ないであろう配分に資産を組み合わせていく商品です。

ですから、“相場下落時に下落しない”というわけではありません。ファンドラップは(選択するコースにより下落幅は違いますが)、相場下落時には下落します。それを理解せずに購入すると相場下落時に「下がらないと思っていたのに下落した」となり商品性に満足できずに解約してしまう投資家が出てしまいます。

他方リターンに対しても「日経平均株価は10%上がっているのにファンドラップは5%しか上がっていない」という認識をしてしまうため解約が増えるケースが多くなります。値動きの大きい株式以外にも分散投資してあるので、上昇幅も小さくなる傾向があることを認識しておく必要があるのです。

こうした背景から、期待リターンやリスクに対する正しい認識なしに国際分散投資を(始めるのは簡単ですが)、長期間続けることは非常に難しくなるのだと考えます。