「外貨建て保険」とは?その特徴と一歩先の運用方法について

保険会社や銀行を中心に加入者が急増している「外貨建て保険」

万が一の備えだけではなく、資産運用も行うことが出来るということで、現役世代からシニア世代に至るまで幅広く活用されています。

本稿では、外貨建て保険の基本的な仕組みから、一歩先の運用方法に至るまでを解説します。

「外貨建て保険」の特徴について

外貨建て保険は、保険料の支払いから、保険金の受け取りに至るまでを原則外貨で行います。

利用される外貨については、「米ドル」や「ユーロ」、「豪ドル」などの幅広い外貨が用いられることが多く、一般的には円建ての保険と比べて、利率が高く、資産運用で利用する方が多いのも特徴です。

また、支払い方法について様々な形態がありますが、現役世代の方は月々支払いを数十年間にわたり行うケースが多く、シニア世代の方は一括で運用される方が多いと言われます。

「外貨建て保険」のメリット・デメリットについて

外貨建て保険のメリットについては、上記にもあげた通り、「運用効果」と「死亡保障」の2点になります。

日本の低金利下が進む中、海外の高い金利で運用することで、高い運用効果と保障額を得ることが出来ます。

デメリットについては、契約の形態によって、整理して検討する必要があります。

前述した様に、外貨建て保険の支払方法については大きく分けて2つあります。

決められた期間で一定額の保険料を支払う「平準払」、契約時に保険料を一括で支払う「一時払」があります。

それぞれのデメリットについて、解約時(満期時)をベースに以下解説します。

【一時払】

契約時に一括で保険料を支払い、解約時(満期時)に円に戻すため、為替レートの動きによっては大きな損失を生むことになります。

またコストにも注意が必要です。

保険商品にもよりますが、「契約時」、「契約期間中」、「解約時」など、それぞれで費用が発生するものが多く、運用効果が費用によってそがれてしまう点についても注意が必要です。

【平準払】

保険商品にもよりますが、決まった額(外貨ベース)を保険料で支払い、解約時(満期時)で円に戻すのが一般的です。

為替リスクについては、一時払の保険と比べて、購入時為替が分散される形になり、一定程度のリスク抑制効果はありますが、全く無視できるものではありません。

また、途中解約を行った場合、支払った保険料と比べて元金割れをする可能性が高く、長期間資金が固定化されてしまう点についてもリスクといえます。

「外貨建て保険」に代わる、一歩先の運用方法について(平準払編)

ここからは前述した外貨建て保険の注意点なども踏まえて、一歩踏み込んだ形での運用方法を検討してみます。

まず、平準払いのケースをみていきましょう。

平準払いは、運用が長期間になることが多く、そうなった場合に重要になるのが、「契約時点での金利環境」になります。

一般的な平準払いの保険であれば、契約時の金利がそのまま固定で運用されることになる為、金利が高い時代であれば高い運用効果を得ることが出来、金利が低い時代であれば運用効果が低くなってしまいます。これは、円建て保険でも外貨建て保険でも同様の理屈となります。

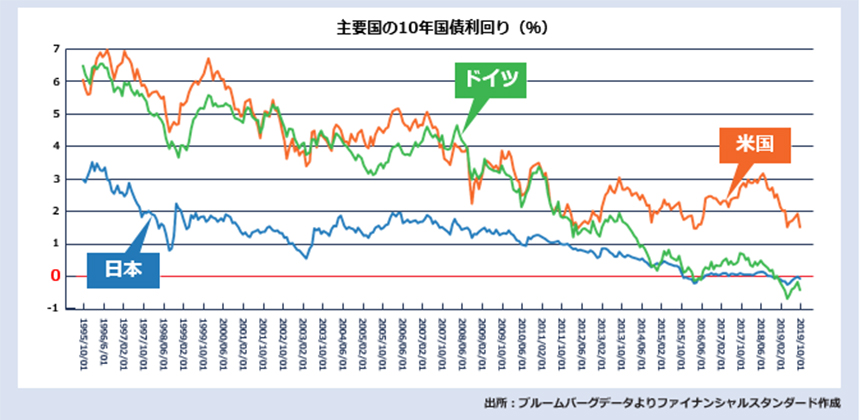

ただ、図1で示している通り、現在は日本のみならず世界各国が低金利政策を継続している状況で、残念ながら運用環境は決していいとは言えない状況です。

そんな中で筆者が推奨する一歩先の運用方法は以下の2点になります。

1.「利率変動型」の保険を活用する

2.「掛け捨ての保険」と「投資信託の積立」を併用する

それぞれ解説していきたいと思います。

まず、1についてですが、その名の通り、運用利率が時期によって変動するタイプの保険を活用するということです。

現在は低金利の環境であっても、将来的には金利が上昇していくという見通しを立てるのであれば、こういった種類の保険を選択するのも一つです。

ただし、一般的な利率変動型の保険については、10年単位で更新されるものなどが多く、金利の動きを直接反映してくれないケースもあるので注意が必要です。

次に2について解説します。

そもそも外貨建て保険を平準払いで契約する方は現役世代の方が多く、契約の目的は「老後に向けた資産運用」と「万が一の時の死亡保障」になるといえます。

この2つの目的を両立出来るという点で、外貨建て保険を選択する方非常に多いと思いますが、一方で資産運用と死亡保障を分離して行うほうが効率いいという側面もあります。

例えば、30代の方で1000万円の死亡保障を掛け捨てで組む場合、年齢や性別にもよりますが、現在は1000円台で契約することも可能になっています。

また、投資信託の積立については、ドルコスト平均法と呼ばれる毎月一定額を買付する方法を取ることによってリスク抑制の効果を得ることが出来ます。

(投資信託の積立については、別稿で執筆していますので参照ください。)

つまり、低コストで死亡保障を組みながら、余剰資金で投資信託などの積立を行うことで、より効率の良い運用を実現することが出来るということです。

主要国の10年債利回り(%)出所:ブルームバークデータよりファイナンシャルスタンダード作成

「外貨建て保険」に代わる、一歩先の運用方法について(一時払編)

一時払保険については、前述した様にあらゆる局面で「コスト」が発生するという点が問題になります。

ここでの一歩先の運用方法については、「外貨建て債券」を活用することでコストの問題点を解消し、運用効果を高めることが出来る点について解説します。

そもそも、外貨建て保険とは、顧客から徴収した保険料を保険会社が運用することに成果を還元するという仕組みです。

では保険会社がどういった運用を行っているかというと、米ドル建て保険であれば、「米ドル建ての債券」で行っているケースが一般的です。

であれば、外貨建て債券で直接運用を行えば、運用面では外貨建て保険を上回る成果を確保できるのではないでしょうか。

下記で一例を紹介したいと思います。

(米ドル建て債券の一例)

投資元本:60750米ドル

金利:4.95% 残存年数:9年

債券時価121.50(償還時100)

債券利金合計:22755米ドル

償還額面:50000米ドル

→満期まで継続して保有した場合の総受取額(利金込):72275米ドル

細かい説明は割愛しますが、この例で米ドル建て債券の運用成果は9年間で11525ドルとなります。

では、同様の投資元本で一時払い保険を運用した場合に、この成果を上げるには何年かかるというと、筆者の試算では約20年後になると結果になりました。

債券と保険で内包するリスクなどにもちろん違いはありますが、コストを抑えた運用の重要性が御理解頂けたかと思います。

まとめ

本稿では外貨建て保険についての特徴(メリット・デメリット)から、一歩先の運用方法までを解説させて頂きました。

- 「運用」と「死亡保障」を両立できる外貨建て保険は幅広い世代から支持を受けている

- 契約する時期によっては、金利環境が異なる為、運用成果に違いが出るため注意が必要

- 様々な局面で「コスト」が生じているケースが多く、選択肢を保険だけではなく、債券や投資信託も活用することで運用効率を上げることが出来る

以上がまとめとなります。

金融商品が多様化する中で、長期で運用する際には様々な観点での目利きが必要となります。

本稿が皆さまの資産運用の一助になれば幸いです。