投資信託のメリット・デメリット、初心者におすすめのファンドとは?

つみたてNISAやiDeCoの制度が登場し、投資信託を購入しようと思うが、どのように選んだらいいのかわからない……初めての投資に、期待と不安はつきものです。

本稿では投資信託のメリット・デメリットをはじめ、投資ビギナー必見の投資信託選びのポイントまでご紹介します。

投資信託のメリットとは

投資信託の仕組みをご存知でしょうか。

投資信託とは、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家(ファンドマネージャー)が株式や債券などに投資・運用し、その運用成果を投資家に還元する仕組みの金融商品」です。

この投資信託の特徴は、4つのポイント(=メリット)でまとめられます。

1 少額から始められる

2 運用の専門家にお任せできる

3 分散投資でリスク軽減を図れる

4 個人で投資しにくい国や地域・資産に投資できる

メリット1:少額から始められる

投資信託の取引単位は「口(くち)」数で、多くの投資信託が1万口当たりの金額(=基準価額)で表記されています。

株式では100株単位なので、1株1,000円では10万円の資金が必要ですが、投資信託は100円から投資できるネット証券会社もあり、缶コーヒー1本買うような感覚で気軽に始められます。

また、毎月一定額ずつ投資信託を購入する「積立投資」を利用すれば、ライフプランに応じて柔軟に資産形成を図れるでしょう。

メリット2:運用の専門家にお任せできる

投資といっても、株式や債券・不動産など投資対象が多岐にわたり、東証上場の企業数だけでも2,500社を超えるなかでは、投資ビギナーでなくとも投資先の選定に迷います。

他の投資商品と投資信託を比較して、大きなメリットといえるのが、投資のプロ(ファンドマネージャー)に企業の選定を含めた運用を任せられることです。

また、投資信託は株式のように株価の変動を毎日気にして、一喜一憂する必要がないので、投資ビギナーだけでなく、お仕事を持っている人向きの商品と言えるでしょう。

言葉どおり「投資」をプロに「託す(=信託)」だけでなく、定期的に報告書やレポート等で運用状況が把握できるので、投資ビギナーには投資の勉強にもなります。

余談ですが、いつかは個人投資家に……という方は、プロのノウハウが勉強できる投資信託が良い勉強の場になるでしょう。

メリット3:分散投資でリスク軽減を図れる

1つの銘柄に集中投資した場合、万一、破綻すると価値がゼロになることも考えられます。投資にリスクはつきものですが、そのリスクを極力回避するために分散投資があります。

その意味では、投資信託は、複数の資産を組み合わせて投資を行っているので、単一銘柄への投資と比較して、価格変動等のリスクを低く抑えることができます。

例えば、組み入れている資産の1つが大きく値下がりしても、他の資産によってカバーできる点が「分散投資」するメリットともいえます。

また、積立投資であれば、毎月機械的にコツコツ投資するので、「時間の分散」が図られます。

繰り返しになりますが、投資信託には「資産の分散」「国・地域の分散」「時間の分散」の3つの分散効果があることを覚えておきましょう。

メリット4:個人で投資しにくい国や地域・資産に投資できる

例えば、ベトナムやインドなどの株式を購入しようと思っても、情報が少ない上、日本では購入できない…ことがあります。

このように、情報が少なくて購入しにくいような海外の株式・債券でも、ベトナムやインドなどを投資対象とした投資信託であれば購入可能です。

特に、情報が少ない地域の投資は、様々なリスクの見極めが難しいので、プロの目で分析し、複数銘柄が選定された投資信託は魅力です。

本章の最後に、日本と米国の「家計金融資産」事情をご紹介しましょう。

金融庁のデータ(2017年)によると、1996年からの20年間で米国の家計金融資産は3.32倍、日本の家計金融資産は1.54倍の増加にとどまります。

また、日本は預金51%・投資18%、米国は預金13%・投資46%と、「家計金融資産」の比率が逆転しており、当初の保有資産を100万円した場合、その差は178万円。当初の保有資産1,000万円では、1,780万円もの格差にもなるのです。

とはいえ、つみたてNISAやiDeCoなどの非課税制度が誕生したおかげで、ようやく日本でも投資信託などの投資を始める人が増えつつあります。

その一方で、正しい投資の知識がないと「相場が下がって怖い。」という感情に左右され、投資を止めてしまうこともあります。

運用のプロにお任せできるとはいえ、ある程度の投資の知識は必要でしょう。

それでも自力では不安と思われた方は、FP・IFAなど専門家への相談をお薦めします。

投資信託のデメリットとは

「うまい話にはウラがある。」という言葉があるように、投資信託にもデメリットがあります。

1 元本保証ではない

2 手数料がかかる

3 タイムリーに売買できない

デメリット1:元本保証ではない

何をおいてもこれに尽きます。

投資信託に限りませんが、投資のリスクは「値動きの大きさ」にあり、購入した時よりも値下がりしてマイナスになる「元本割れ」の可能性があります。

銀行で投資信託を扱っていることもあり、預金や定期など元本保証のある金融商品を利用する感覚で、預けたお金が戻ってくると思うかもしれませんが、投資信託はリスクのある投資であることを覚えておきましょう。

特に、ここ数年の販売トレンドを見ると、コストが安い株式型のインデックスファンド(市場や指数とほぼ同じような運用成績を目標とする投資信託)が販売額上位を占めています。

手数料が安く気軽に始められる理由で、多くの方が利用していますが、市場の大きな下落が起これば、当然大きな損失を抱えてしまいます。

2020年3月にコロナウィルスの問題で市場が大きく下落した際には、全世界の株式市場 が軒並み30%下がりました。

金額を抑えて購入している方や積立投資の方などは気にならなかったかもしれませんが、ご自身の資産の中で、かなりの比率の金額を投じていた方は気が気でなかったはずです。

購入を検討する際は、この商品が最大でどのくらいの損失を被る可能性があるのか、しっかり確認しましょう。

デメリット2:手数料がかかる

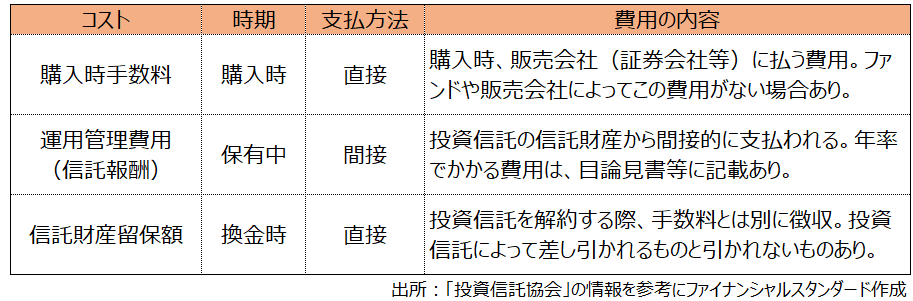

投資信託には3つのタイミングで手数料が発生します。

1点目は購入時です。

店頭取引では3%程度かかることもありますし、ネット証券では手数料無料など、取扱い金融機関によって異なりますので、購入の際には必ず確認しましょう。

次に保有中の手数料です。

「信託報酬」とも「運用管理費用」とも表示されることが多いのですが、投資信託ごとに年率0.1%~3%など異なるものの、どの取扱い金融機関でも一律の手数料です。

投資信託を保有している間は、純資産総額に対して計算され、365分の1が毎日少しずつ運用資産から差し引かれますが、毎日公表される「基準価額」は、この信託報酬を差し引いたあとの価額です。

この手数料が安い方が、運用成果が良いという考えもあり、一概に間違いとは言えないのですが、なかには手数料をかけてもしっかりパフォーマンスを出している投資信託もあるので、安易に手数料で決めるのではなく、運用実績なども参考にした方が良いでしょう。

最後に解約時の手数料です。

「信託財産留保額」といい、売却代金から0.1%~1%程度が差し引かれます。

投資信託ごとに定められていますが、この手数料がかからない投資信託が大半です。

このように3つのタイミングでかかる手数料は、投資信託のデメリットの一つです。

但し、手数料の多寡だけで投資信託選びをしてしまうと、ご自身が本来行うべき運用にあわない内容になってしまうこともしばしばありますので、注意しましょう。

デメリット3:タイムリーに売買できない

投資信託は複数の銘柄を組み入れており、個々の時価評価をもとに、1日に1つの「基準価額」が算出され、公表されます。

そして、売買取引は当日の基準価額を公表する前に締め切られる「ブラインド方式」を採用しているため、株式のようにタイムリーな売買取引には向いていません。

なかには、上場していて株式同様に売買できる投資信託(ETF)もありますが、一般的な投資信託はその日に公表されている「基準価額」で売買するわけではないのです。

購入時や売却時の価格がわからないという点もデメリットといえるでしょう。

投資信託に掛かる費用やリスク

先述のとおり、プロに「託す」ことができる点が投資信託の魅力ではありますが、その分コストがかかります。

投資信託は、残念ながら「元本保証」の商品ではないので、購入手数料が3%かかるとすれば、購入した瞬間から3%の損失を抱えることになるのです。

同じ銘柄を購入するにもかかわらず、手数料の差は大きいですから、ネット取引に抵抗がない人は、ネット証券会社で購入する方法も良いでしょう。

<表1>投資信託にかかる費用

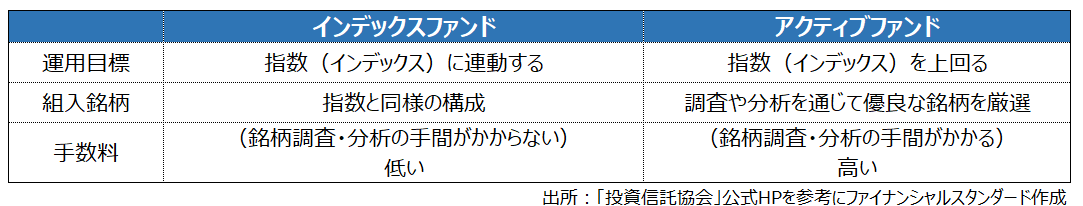

次に、なぜ投資信託によって信託報酬に差があるのでしょうか。

インデックスファンドは、ベンチマーク(市場平均)と同じような運用を目指すので、プロの手間があまりかからない点で手数料を低く設定できる一方で、アクティブファンドはベンチマーク以上の収益を目指すため、プロが企業分析・投資判断等を行うなど手間がかかる点で手数料が高くなる傾向があります。

<表2>ファンド別の特徴

ベンチマーク以上の収益を目指すアクティブファンドは、時に上下に荒い値動きをすることもあり、投資ビギナーの方は、手数料が安く、指数に連動するインデックスファンドから始めた方が良いでしょう。

特に、つみたてNISA対象の投資信託は、2021年10月現在で200本あり、そのほとんどがインデックスファンドです。

つみたてNISAの対象かどうかを必ず確認し、非課税メリットを上手に活用しましょう。

また、ご存知かもしれませんが、「ドルコスト平均法」は、投資期間が長ければ長いほどメリットが大きくなる投資手法で、投資ビギナーや相場の変動を気にせず長期投資したい方向きです。

ここで間違えてはいけないのは、「口数」を一定にするのではなく、「価格」を定額にして積み立てることにあります。

下がった方が「量」が買えるという「ドルコスト平均法」ですが、ずるずる基準価額が下がり続けて上がる兆しが見えない場合は、必要に応じて専門家にアドバイスを求めることが大切です。

投資信託で初心者におすすめのファンドの選び方は?

ここからは初心者におすすめの選び方をお伝えしましょう。

購入については、大きく分けて2つの方法があります。

一つはまとまった資金を一括で投資する「一括投資」、もう一つは毎月一定額購入する「積立投資」です。

まず、「積立投資」については、あえて価格の振れ幅がある株式型ファンドの活用をお薦めします。

というのも、市場で大きな下落が起こった際には、価格が安くなる分、口数(量)を多く購入できるので、将来上昇した際に大きなリターンの礎になります。

前章で触れていますが、「ドルコスト平均法」は、毎月一定額で購入していくので、時間分散の効果があり、リスクを抑制することに繋がります。

そのため、株式型の投資信託は、短期的には上下動を繰り返し、将来的に上昇が見込めるであろう点で、「ドルコスト平均法」の投資法ととても相性が良いといえます。

長期投資が可能な方は「全世界型」という世界の株式にまんべんなく投資をしているタイプを、10年以上の長期投資が難しい方は、リスクを抑えた「バランス型」タイプにした方が良さそうです。

次に「一括投資」におすすめの選び方を紹介します。

こちらについては、「積立投資」とは異なり、「いかにリスクを抑制できるか」がポイントです。

先述のとおり、ご自身の資産の中でまとまった資金を一括で投資する行動はとても勇気がいる投資法です。市場には数年に一度、必ずといってよいほど大きな下落が起こっています。

その際に、購入した商品が一度でも大きく下落すると、精神的なストレスを受けてしまうのはもちろんのこと、投資効率を大きく下げてしまうことにもつながります。

では、どうやって「リスクを抑えた投資信託」を選べばよいでしょうか。

最近では、色々な情報媒体で投資信託の実績が開示されています。そこには成績(リターン)だけでなく、リスクも記載されていますので、しっかりとチェックをしましょう。

一括投資の場合は、リターンだけに目をむけてしまうと、ご自身の投資計画を大きく狂わせてしまうこともあり得ますので、注意が必要です。

まとめると、投資ビギナーの方が投資信託を選ぶ際には、積立投資については長期間継続可能な金額で「全世界型」株式で運用、一括投資についてはリスクをしっかりとコントロールしている投資信託を活用していくのがよいでしょう。

最後に

本稿では投資信託のメリット・デメリットから、選び方までを解説いたしました。

運用のプロであるファンドマネージャーに任せて、簡易に分散投資ができる、という特徴を持つ投資信託ですが、手数料やリスク等の観点では、複雑なデメリットが存在します。

定期預金ではお金が増えない今、投資信託は「元本保証」ではないものの、つみたてNISA・iDeCoなどの制度を上手に利用することで将来に向けた資産形成が可能な商品です。

その第一歩として、投資ビギナーの方は、少額もしくは積立投資で始めてはいかがでしょうか。

とはいえ、ご自身の状況や資金計画にあった投資信託のプラン作りについては、専門家にご相談ください。